Weltwirtschaft: Wie ist das Marktgeschehen der vergangenen Woche einzuordnen?Lesezeit: 6 Minuten

Börse – Bildquelle: Pixabay / geralt; CC0 Creative Commons

Im Nachfolgenden einige Gedanken zu den Entwicklungen an den Märkten in der vergangenen Woche.

Anleihen, Zinssätze und der US-Dollar

Es ist davon auszugehen, dass die Federal Reserve – langsam und zu spät, um tatsächlich dauerhaft etwas bewirken zu können – auf die steigenden Inflationsrisiken in den USA reagieren wird. Das FOMC und der Fed-Chef Powell haben am Mittwoch erste Hinweise darauf gegeben. Obwohl sie ihre Politik an sich nicht änderten, erhöhten sie ihre BIP- und Inflationsschätzungen, was zu einer Beschleunigung ihres Zeitplans für Erhöhungen der Fed Funds Rate bis 2023 führte. Dies deutet darauf hin, dass sie eher bereit sind, die Zinsen früher als bisher erwartet anzuheben.

Die Fed gibt offiziell an, auf Wirtschaftswachstum und einen nachhaltigen Rückgang der Arbeitslosenzahlen hinzuarbeiten, sodass noch mindestens mit 6-9 Monaten unveränderte QE-Ankäufe zu rechnen ist.

Chart 1 – Bildquelle: www.konjunktion.info

(Die Rendite bei den 10-jährigen US-Staatsanleihen (rote/grüne Kerzen) fiel entscheidend unter den einfachen gleitenden 100-Tage-Durchschnitt (SMA). Der US-Dollar reagierte stark auf das Votum des FOMC und die Änderung der Wirtschaftsprognosen.)

Die Märkte reagierten in der letzten Woche heftig auf die extrem überzogenen Bedingungen. Der US-Dollar stieg stark an, nachdem er sich von seinen Mehrjahrestiefs abgesetzt hatte. US-Anleihen wurden nach der FOMC-Sitzung zunächst abverkauft, erholten sich aber bald wieder, wobei die 10-jährige Rendite weiter unter ihren einfachen gleitenden 100-Tage-Durchschnitt (SMA) fiel. Da der US-Dollar steigt, scheinen die US-Staatsanleihen für globale Anleger relativ attraktiv zu sein. Der Renditerückgang bei den 10-jährigen US-Treasuries wurde von den anderen großen Nationen nicht geteilt, da deren 10-jährigen Renditen in dieser Woche leicht anstiegen. Ein steigender US-Dollar hilft den inländischen Anleiherenditen.

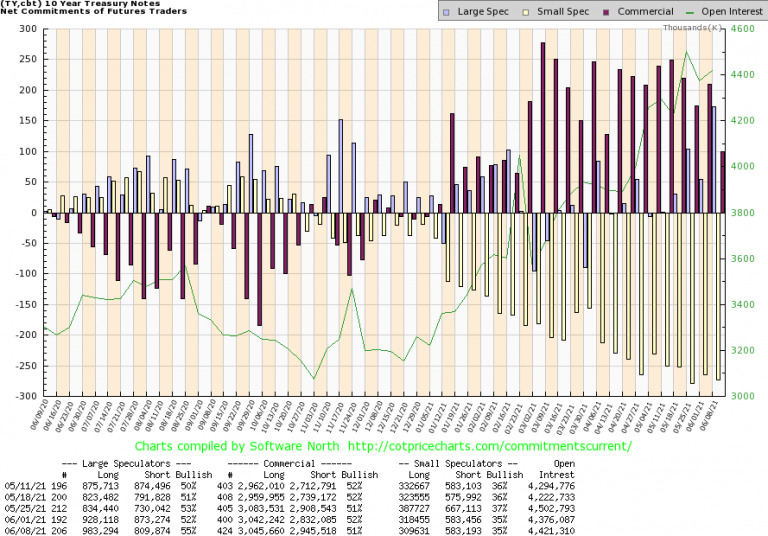

Die Anleihen- und Devisenmärkte gehen von einer Verlangsamung der Defizitausgaben Washingtons aus. Wenn ein Aufwärtstrend bei den Anleihekursen nicht unmittelbar bevorstünde, wären die Renditen nach der FOMC-Sitzung angestiegen. Dies ist ein weiteres Indiz dafür, dass die Staatsanleiherenditen ihren Höchststand vorerst erreicht haben könnten. In den nächsten Monaten ist ein Rückgang auf den einfachen gleitenden 200-Tage-Durchschnitt (SMA) zu erwarten.

Chart 2 – Bildquelle: www.konjunktion.info

(Der Commitments of Traders (COT) Chart für die 10-Jahres-Futures belegt die Annahme, dass ein Anziehen der Preise und ein Rückgang der Renditen wahrscheinlich ist.)

Marktteilnehmer gehen davon aus, dass die Fed im Herbst über das Tapering (Reduzierung der Unterstützungsmaßnahmen) sprechen und in den ersten Monaten des Jahres 2022 mit dem tatsächlichen Tapering beginnen wird, indem sie zuerst die hypothekenbesicherten Wertpapierkäufe (MBS) reduziert und danach die der US-Staatsanleihen, um den zunehmenden Anstieg der Defizitausgaben im nächsten Jahr auszugleichen. Das Tapering sollte bis Anfang 2023 abgeschlossen sein, und kurz danach sollten die Zinsen angehoben werden. Die Fed geht davon aus, dass mehr als die Hälfte des Inflationsanstiegs vorübergehend ist, und obwohl die Inflation bis ins Jahr 2022 hoch sein wird, wird die Veränderungsrate im weiteren Verlauf des Jahres sinken.

Sobald die fiskalischen Maßnahmen auslaufen, werden viele ungelernte Arbeitskräfte erkennen, dass höhere Löhne nicht realisierbar/verhandelbar sind. Die Arbeitsmarktdaten sehen im Vergleich zu anderen Zyklen immer noch schwach aus, und die Zahl der Anträge auf Arbeitslosenunterstützung lag in der vergangenen Woche über den Erwartungen. Die letzte Gespräche bzgl. der US-Steuerausgaben sind in eine Sackgasse geraten und es ist wahrscheinlich, dass Bidens 6 Billionen US-Dollar an Ausgabenplänen gekürzt werden. Da sich die US-Wirtschaft schneller als erwartet erholt, könnte die US-Bundesregierung die Ausgabenpläne reduzieren.

Aktien

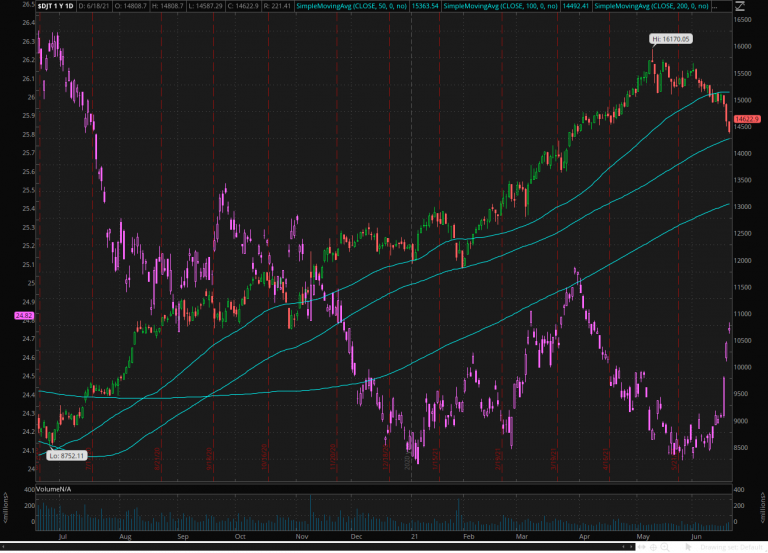

Chart 3 – Bildquelle: www.konjunktion.info

(Der Dow Jones-Transports-Index (rote/grüne Kerzen) fällt schnell unter den 50-Tages-SMA. Ein Test der 100-Tage-Linie steht als nächstes an.)

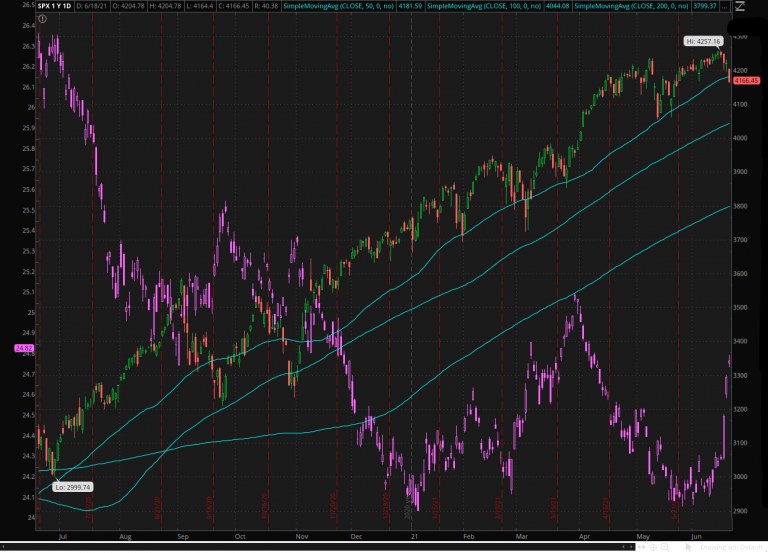

Chart 4 – Bildquelle: www.konjunktion.info

(Der S&P 500-Index schloss zum ersten Mal seit Anfang März unter dem 50-Tage-SMA.)

Interessant sind aktuell auch die Aktiendurchschnitte auf breiter Basis, um zu sehen, wie sie auf die Aussicht auf eine Verringerung der Fiskalausgaben und Stimulimaßnahmen reagieren. Wenn die Händler ein Aufkaufende und eine zögerliche Fed wahrnehmen, könnten die Aktien hier weiter nach unten tendieren. Der Dow Jones-Transports-Index scheint dabei den Weg zu weisen. Die US-Defizitausgaben kommen den größten Unternehmen zugute, und künftige Gewinne könnten in Mitleidenschaft gezogen werden, da der vorherige fiskalische/monetäre Stimulus von diesen Firmen bereits aufgefangen wurde. Marktanalysten müssen sich möglicherweise mit der Möglichkeit auseinandersetzen, dass das Gewinnwachstum bis 2023 neu bewertet werden muss.

Obwohl ein stärkerer US-Dollar die auf dem US-Dollar basierenden Vermögensmärkte längerfristig unterstützt, könnte ein festerer Greenback bei hohen Aktienindexniveaus den Aktienkursen schaden, da Gewinne aus Übersee bei der Repatriierung in Dollar einen Rückschlag erleiden könnten.

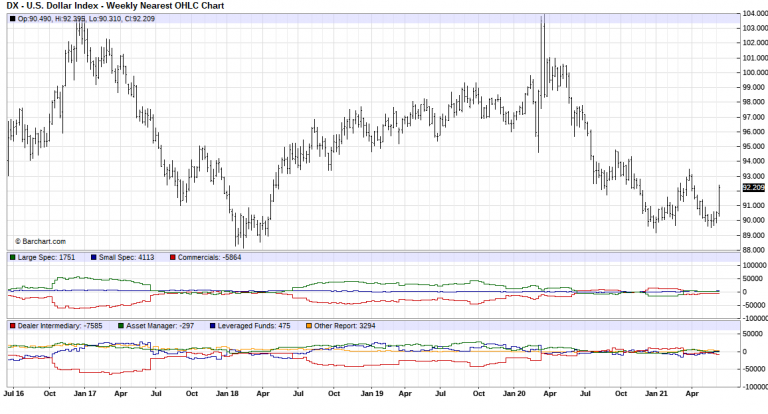

Chart 5 – Bildquelle: www.konjunktion.info

(Seit letztem Sommer waren die Spekulationen bzgl. des US-Dollar relativ gedämpft. Das könnte sich bald ändern.)

Chart 6 – Bildquelle: www.konjunktion.info

(Der Dow Jones Commodity Index (DJCI) vs. dem US-Dollar (UUP). Dieser Trend kann nicht ewig andauern, und eventuelle Umkehrungen können plötzlich und heftig sein.)

Wenn der US-Dollar ein gewisses Durchhaltevermögen zeigt, ist eine weitere Abwärtsbewegung bei vielen Rohstoffen zu erwarten. Angesichts der Äußerungen der Fed und der CCP in der vergangenen Woche glauben viele Marktteilnehmer immer noch an ein gewisses Dementi. Der USDX, der bei 92,32 steht, könnte sich im Laufe des Jahres auf 93-95 bewegen, je nachdem, wie robust das Bild der US-Binnenwirtschaft wird. Sollte sich der US-Dollar als widerstandsfähig erweisen, könnten die großen Spekulanten wieder an Bord gehen.

Chart 7 – Bildquelle: www.konjunktion.info

(Der Dow Jones Commodity Index (DJCI). Es ist ein langer Weg nach unten zum 50-Wochen-SMA.)

Chart 8 – Bildquelle: www.konjunktion.info

(Der DJCI fiel unter seine 50-Tage-Trendlinie. Ein Test des 100-Tage-SMA steht kurz bevor.)

Es ist abzuwarten, wie sich die Ansicht der Fed zur Inflation letztendlich entwickelt. Der Druck auf die Angebotsseite sollte nachlassen, die Stimulierungseffekte sollten nachlassen und die Realität wird sich in Bezug auf die fehlenden Einflussmöglichkeiten der Arbeitnehmer auf die Arbeitgeber einstellen. Die Preise für Industrierohstoffe stehen auch durch die Entscheidung Chinas unter Druck, die Käufe zu reduzieren und die Reserven trotz des steigenden Verbrauchs freizugeben. Die Kommunistische Partie Chinas wählte diesen günstigen Zeitpunkt, um der Welt ihre Macht zu beweisen, die Märkte zu bewegen, indem sie ihre Ankündigung mit dem spekulativsten überdehnten Rohstoffmarkt der letzten Zeit zusammenfallen ließ. Die Macht dieser harten Haltung wird durch den Sinneswandel des FOMC noch verstärkt.

Anmerkung: Dieser Artikel stellt keine Beratung oder Empfehlung in Finanzfragen dar. Noch ist er zur Anlageberatung geeignet. Er spiegelt nur meine persönlichen Einschätzungen zur aktuellen Fiskalpolitik und geopolitischen Lage wieder.

Quellen:

Bonds

Commodities from copper to corn tumble on China crackdown, rising dollar

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.

Eine Antwort

[…] Im Nachfolgenden einige Gedanken zu den Entwicklungen an den Märkten in der vergangenen Woche. Anleihen, Zinssätze und der US-Dollar Es ist davon auszugehen, dass die Federal Reserve – langsam und zu spät, um tatsächlich dauerhaft etwas bewirken zu können – auf die steigenden Inflationsrisiken in den USA reagieren wird. Das… — Weiterlesen http://www.konjunktion.info/2021/06/weltwirtschaft-wie-ist-das-marktgeschehen-der-vergangenen-woche-einzuor… […]