Derivate-Bombe: 231,6 Billionen allein in den Büchern der US-Banken

Quartalsweise berichtet das Office of the Controller of the Curreny OCC – das US-amerikanische Pendant zur BaFin – über die Aktivitäten im Derivategeschäft. Der aktuellste Bericht zeigt die Entwicklungen des 1. Quartals 2013 auf.

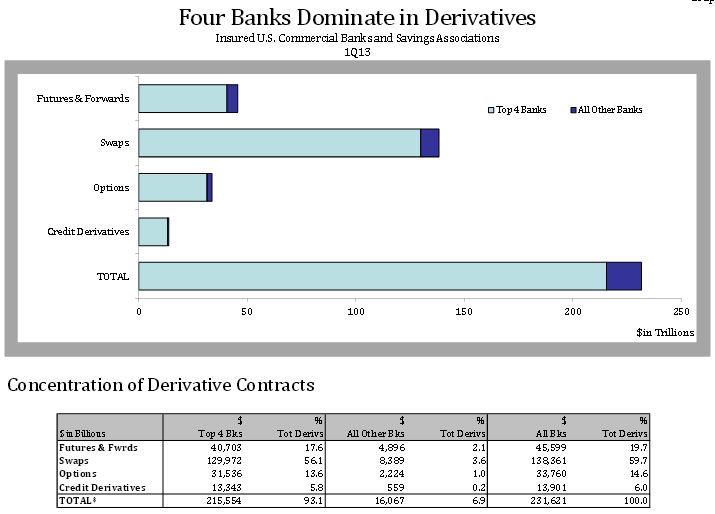

Danach haben die US-Banken ihr Derivatevolumen (im englischen Original als Notional Amount: The nominal or face amount that is used to calculate payments made on swaps and other risk management products. This amount generally does not change hands and is thus referred to as notional. Nominalbetrag: Der Nenn- oder Nominalwert, der verwendet wird, um Zahlungen auf Swaps und andere Risikomanagement-Produkte berechnen zu können. Dieser Betrag wechselt den Besitzer ind er Regel nicht und ist somit als fiktiv zu bezeichnen. bezeichnet) um 8,5 Billionen Blatt Klopapier US-Dollar auf nun 231,6 Billionen gesteigert. Anzumerken ist dabei, dass nur in zwei der letzten sieben Quartalen eine Ausweitung erfolgte und dass es sich hier nur um die Zahlen der US-Banken handelt.

Stellt man diese kaum faßbare Zahl von 231,6 Billionen US-Dollar dem letztjährigen weltweiten Bruttoinlandsprodukt gegenüber so entspricht das dem 3,23-fachen. Oder der gesamten Goldförderung seit dem 19. Jahrhundert in Höhe von umgerechnet 221,5 Billionen (Kurs per 27.9.2013, 1.326,45 US-$).

Die vier größten Player in den US(t)A(si) verantworten allein 215,5 Billionen in diesem Casino:

Derivatevolumen TOP4 – Bildquelle: Screenshot-Ausschnitt Quartalsbericht I/2013 OCC

Wie nicht anders zu erwarten stecken hinter diesen vier Banken, die üblichen Verdächtigen: JPMorgan Chase, Citibank, Bank of America und Goldman Sachs.

Derivatevolumen TOP4 augeschlüsselt – Bildquelle: Screenshot-Ausschnitt Quartalsbericht I/2013 OCC

Genau jene Banken, denen in den letzten Monaten diverse Marktmanipulationen – unter anderem auch im Bereich der Derivate – nachgewiesen wurden:

- Manipulationen am US-Energiemarkt: JPMorgan Chase als Hautpakteur kauft sich für eine läppische Strafzahlungen von gerade einmal 410 Mio.

Blatt KlopapierDollar frei. Verhältnis Gewinn zu Strafe? Unbekannt, dürfte jedoch sicherlich weit mehr als die 410 Mio. Strafe sein. - Manipulationen am Aluminium-Markt: Goldman Sachs orchestriert hier über Firmen im Ausland höhere Marktpreise, die Goldman Sucks im Jahr mehrere Millionen Dollar einbringen. Bislang wurden hier noch keine Ermittlungen aufgenommen.

- Manipulationen am Derivate-Markt: 13 Banken stehen im Fokus der Ermittlungen der EU-Kommission den Derivate-Handel durch Preisabsprachen manipuliert zu haben. Die Namen der üblichen Verdächtigen: Deutsche Bank, Citigroup, Goldman Sachs, UBS, Bank of America, Merrill Lynch, Barclays, Bear Stearns, BNP Paribas, Morgan Stanley, Credit Suisse, HSBC, JP Morgan und RBS. Ähnlich wie beim Libor-Skandal wird es meiner Meinung nach auch wieder nur eine Ermahnung in Form von – im Verhältnis von Gewinn zu Strafe – sehr geringen Strafzahlungen geben.

- Manipulation am Zins-Swap-Markt: Hier stehen fast die gleichen Großbanken wie bei den Manipulationen am Derivate-Markt auf der Liste der Ermittler: Bank of America Merrill Lynch, Barclays, BNP Paribas, Citigroup, Credit Suisse, Goldman Sachs, JP Morgan Chase, Morgan Stanley, Nomura, Royal Bank of Scotland, UBS, Wells Fargo und natürlich auch die Deutsche Bank. Hier sollen Referenz-Zinssätze manipuliert worden sein, die wiederum Grundlage über den Wert von Finanzprodukten bilden.

- Manipulationen am Libor-Markt: Der Libor-Skandal ist zwischenzeitlich fast in Vergessenheit geraten und war angesichts der Milliarden-Gewinne ein regelrechtes Schnäppchen für die Bankster, die mit einem ermahnenden Schlag auf die zugreifende Hand ihrem leicht “verdienten” Geld hinterher weinen dürften.

Und genau jene Banken, die aus dem Füllhorn des sogenannten TARP-Programmes, das 2008 zur Rettung der Banken von der FED aufgelegt wurde, überproportionale profitiert haben:

TARP BIG4 – Bildquelle: www.konjunktion.info

Interessant dabei ist vor allem auch das Verhältnis zwischen dem gefährtetem Eigenkapital und dem Derivatevolumen, dass diese vier Spielsüchtigen aufweisen. Während sie zusammen die erwähnten 215,5 Billionen US-Dollar per All-In im Casino einsetzen, sichern sie das Ganze mit gerade einmal 451,6 Milliarden ab, was einer Quote von 0,21% (!) entspricht. Den Vogel schießen dabei einmal mehr die „Bankster Gottes“ – Goldman Sachs – ab: Hier steht einem Derivatevolumen von 42,3 Billionen Blatt Klopapier US-Dollar nur 19,1 Milliarden Eigenkapital gegenüber – eine Quote von 0,04%!

Zwar melden die vier Banken dem OCC „nur“ ein Ausfallrisiko von insgesamt 884,8 Milliarden US-Dollar ein, doch entspricht dies immer noch gut dem 2-fachen des Eigenkapitals! Und auch hier zeigen sich die Zocker aus dem Hause Goldman Sachs als besonders risikoreich: Ihr Verhältnis beträgt hier glatt das 7-fache! Damit weist Goldman Sucks, die mit Abstand schlechteste Quote aller US-Banken aus und verdeutlicht vielleicht auch gleichzeitig, warum GS immer gegen ihre eigenen Kunden wettet. Sie müssen es schier.

Angesichts dieser Zahlen, die eher aus einem Gesellschaftsspiel namens Monopoly zu stammen scheinen, verwundert es in keinster Weise mehr warum die FED ihr Quantitative Easing- bzw. US-Staatsanleihen-Aufkaufprogramm auch weiterhin fortführen muss. Nicht nur, dass die US(t)A(si) pleite und bereits mit 16,9 Billionen jenseits ihrer derzeitigen offiziellen Schuldenobergrenze von 16,7 Billionen liegt und durch die FED per Notenpresse am Leben erhalten werden muss. Nein, auch die Derivatevolumen der vier „Too Big Too Fail Too Big To Jail Banks“ lassen eine Reduzierung nicht zu, da die Gefahr eines Einbruchs eben auch im Derivatemarkt über z.B. einen Ausfall der Credit Default Swaps schlagend werden kann.

Wir sehen, dass das Finanzcasino völlig losgelöst von der Realwirtschaft astronomische Beträge am Pokertisch einsetzt, die nur einem einzigen Zweck dienen: Erwirtschaften von Profiten via Vermögenstransfer von Fleisig zu Reich ohne im realwirtschaftlichen Sinne etwas zu produzieren. Für mich ist es nur noch eine Frage der Zeit, wann die Derivate-Bombe platzt. Die Lunte ist gelegt.

Quellen:

OCC’s Quarterly Report on Bank Trading and Derivatives Activities First Quarter 2013

Goldproduktion: Seit der Mitte des 19. Jahrhunderts

Finanzen.net – Aktueller Goldpreis in Dollar je Feinunze

Wikipedia – Liste der Länder nach Bruttoinlandsprodukt

Tracking the $700 Billion Bailout

Website www.usdebtclock.org

Moody’s warnt USA vor Zahlungsunfähigkeit

Manipulation und die Banken

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.