Fluch oder Segen? Der einbrechende Ölpreis wird die globale Wirtschaft in Fetzen reißen

Wenn Sie auf ein „Schwarzer Schwan“-Ereignis warten, das die Weltwirtschaft verwüstet, dann müssen Sie nicht mehr länger warten. Während ich dies schreibe, ist der Preis für US-Erdöl auf 45,76 US-Dollar pro Barrel gefallen. Er ist damit um mehr als 60 US-Dollar pro Barrel seit Juni gefallen. Es gibt nur ein anderes Zeitfenster in der Geschichte, wo wir etwas wie das derzeit ablaufende gesehen haben. Das war im Jahr 2008, kurz vor der schlimmsten Finanzkrise seit der Großen Depression. Aber nach der Finanzkrise des Jahres 2008 erholte sich der Ölpreis ziemlich schnell wieder. Wie Sie unten sehen werden, gibt es sehr gute Gründe zu glauben, dass es dieses Mal nicht wieder so passieren wird. Und je länger der Ölpreis auf diesem geringen Niveau bleibt, desto schlimmer werden unsere Probleme. Bei einem Preis von weniger als 50 US-Dollar pro Barrel ist es nur eine Frage der Zeit bis wir eine riesige Welle von Unternehmensinsolvenzen im Energiesektor, massive Arbeitsplatzverluste, einen Junk-Bond-Absturz, gefolgt von einem Börsencrash, und eine Krise bei den Rohstoffderivaten beobachten werden – größer als alles bisher gesehenes. Hoffen wir also, dass ein sehr unwahrscheinliches Wunder geschieht und der Ölpreis in den kommenden Monaten wieder dreht. Denn wenn nicht, wird der Ölpreis unausweichlich die Weltwirtschaft in Fetzen reißen.

Was mich erstaunt, ist, dass es noch viele „Wirtschaftsexperten“ in den Mainstreammedien gibt, die verkünden, dass der Einbruch des Ölpreises eine gute Sache für die US-Wirtschaft ist.

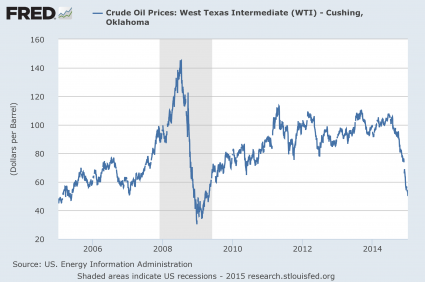

Der einzige Präzedenzfall mit dem wir den aktuellen Crash vergleichen können, ist der Ölpreiseinbruch 2008. Sie können beides auf der Tabelle unten sehen…

Ölpreis seit 2005 – Bildquelle: FRED

Wenn schnell fallende Ölpreise gute Nachrichten für die Wirtschaft sind, sollte dieser Einbruch eigentlich die US-Wirtschaft in den höchsten Gang schalten lassen.

Aber das ist nicht geschehen, nicht wahr? Stattdessen tauchten wir in die tiefste Rezession, die wir seit der Großen Depression gesehen haben, ein.

Und wenn es jetzt keine wundersame Erholung des Ölpreises gibt, werden wir dieses Mal etwas ähnliches erleben.

Schon sehen wir Bohrinseln, die in einer atemberaubenden Geschwindigkeit geschlossen werden. Das Folgende stammt von Bloomberg…

U.S. oil drillers laid down the most rigs in the fourth quarter since 2009. And things are about to get much worse.

The rig count fell by 93 in the three months through Dec. 26, and lost another 17 last week, Baker Hughes Inc. data show. About 200 more will be idled over the next quarter as U.S. oil explorers make good on their promises to curb spending, according to Moody’s Corp.

(US-Ölbohrgesellschaften haben die meisten Bohrungen seit dem vierten Quartal 2009 still gelegt. Und die Dinge werden noch viel schlimmer werden.

Die Anzahl der Bohrungen sank um 93 Stück in den drei Monaten bis zum 26. Dezember und brach um weitere 17 in der vergangenen Woche ein, wie die Daten von Baker Hughes Inc. zeigen. Über 200 weitere werden im nächsten Quartal gedrosselt werden, wie US-Ölexplorationsunternehmen mitteilten, um damit ihre Versprechen, die Ausgaben einzudämmen, einzulösen, so Moodys Corp.)

Aber das war nur der Anfang vom Gemetzel. 61 weitere Bohrinseln wurden allein in der vergangenen Woche heruntergefahren und Hunderte weitere werden voraussichtlich in den kommenden Monaten schließen.

Für diejenigen, die keine Verbindung der einzelnen Punkte herstellen können, das wird zum Verlust von einer großen Zahl von gut bezahlten Arbeitsplätzen führen. Schaut euch einfach mal an, was in Texas passiert…

A few days ago, Helmerich & Payne, announced that it would idle 50 more drilling rigs in February, after having already idled 11 rigs. Each rig accounts for about 100 jobs. This will cut its shale drilling activities by 20%. The other two large drillers, Nabors Industries and Patterson-UTI Energy are on a similar program. All three combined are “likely to cut approximately 15,000 jobs out of the 50,000 people they currently employ,” said Oilpro Managing Director Joseph Triepke.

(Vor ein paar Tagen kündigte Helmerich & Payne an, dass sie 50 Bohrgeräte im Februar abstellen, nachdem sie bereits 11 Anlagen stillgelegt hatten. Jede Bohrung entspricht etwa 100 Arbeitsplätzen. Dies wird ihre Bohraktivitäten um 20% reduzieren. Die beiden anderen großen Bohrfirmen, Nabors Industries und Patterson-UTI Energy verfolgen ein ähnliches Programm. Alle drei kombiniert „dürften rund 15.000 Arbeitsplätze der 50.000 Menschen, die sie beschäftigen, freisetzen“, sagte Oilpro Geschäftsführer Joseph Triepke.)

Leider begrenzt sich diese Krise nicht nur auf Staaten wie Texas. Es gibt Zehntausende von kleinen und mittelgroßen Unternehmen, die betroffen sein werden. Dazu im Folgenden aus einem aktuellen CNBC-Bericht…

More than 20,000 small and midsize firms drive the “hydrocarbon revolution” in the U.S. that has helped the oil and gas industry thrive in recent years, and they produce more than 75 percent of the nation’s oil and gas output, according to the Manhattan Institute for Policy Research’s February 2014 Power & Growth Initiative Report. The Manhattan Institute is a conservative think tank in New York City.

A sustained decline in prices could lead to layoffs at these firms, say experts. “The energy industry has been one of the job-growth areas leading us out of the recession,” said Chad Mabry, a Houston-based analyst in the energy and natural resources research department of boutique investment bank MLV & Co. in New York City. “In 2015, that changes in this price environment,” he said. “We’re probably going to see some job losses on a fairy significant scale if this keeps up.”

(Mehr als 20.000 kleine und mittelständische Unternehmen treiben die „Kohlenwasserstoff-Revolution“ in den USA an, die dazu beigetragen hat, dass die Öl- und Gasindustrie in den letzten Jahren wachsen konnte, und sie produzieren mehr als 75 Prozent der Öl- und Gasförderung der Nation, laut dem Bericht des Manhattan-Instituts für Politikforschung vom Februar 2014, dem Power & Growth Initiative Report. Das Manhattan-Institut ist eine konservative Denkfabrik in New York City.

Eine anhaltender Preisrückgang könnte zu Entlassungen bei diesen Firmen führen, sagen Experten. „Die Energiewirtschaft ist eine der Job-Wachstumsbereiche, die uns aus der Rezession geführt haben“, sagte Chad Mabry, ein in Houston ansässiger Analyst für den Forschungsbereich der Energie und natürlichen Ressourcen der kleinen Investmentbank MLV & Co. in New York City . „Im Jahr 2015 sehen wir einige Änderungen bei der Preisgestaltung“, sagte er. „Wir werden wahrscheinlich sehen, wie einige Arbeitsplätze in einem nennenswerten Umfang verloren gehen, wenn das so weitergeht.“)

Wenn der Ölpreis wieder nach oben gehen sollte, wird das Blutbad letztlich nicht so schlimm sein.

Aber wenn er auf diesem Niveau bleibt oder sogar für einen längeren Zeitraum weiter nach unten geht, ist es unvermeidlich, dass eine ganze Reihe von diesen Unternehmen in Konkurs gehen und sie werden ihre Schulden nicht bezahlen können.

Das würde zu einem Zusammenbruch des Junk-Bond-Markts führen – stärker als was die Wall Street je erlebt hat.

Und wie ich zuvor bereits geschrieben habe, folgt ein Börsencrash fast immer einem Junk-Bond-Crash.

Das sind Dinge, die während der letzten Finanzkrise geschehen sind und die sich wieder direkt vor unseren Augen wiederholen.

Eine andere Sache, die im Jahr 2008 stattfand und auch diesesmal passiert, ist ein Einbruch bei den industriellen Rohstoffpreisen.

Derzeit haben die Industrierohstoffpreise ein 12-Jahres-Tief erreicht. Ich spreche von industriellen Rohstoffen wie Kupfer, Eisenerz, Stahl und Aluminium. Dies ist ein riesiges Zeichen dafür, dass sich die Weltkonjunktur verlangsamt und dass große Schwierigkeiten vor uns liegen.

Also, was ist die Ursache des Ganzen? Der folgende Auszug aus einem aktuellen Zero Hedge Artikel gibt uns einen Hinweis…

Globally there are over $9 trillion worth of borrowed US Dollars in the financial system. When you borrow in US Dollars, you are effectively SHORTING the US Dollar.

Which means that when the US Dollar rallies, your returns implode regardless of where you invested the borrowed money (another currency, stocks, oil, infrastructure projects, derivatives).

Take a look at commodities. Globally, there are over $22 TRILLION worth of derivatives trades involving commodities. ALL of these were at risk of blowing up if the US Dollar rallied.

Unfortunately, starting in mid-2014, it did in a big way.

This move in the US Dollar imploded those derivatives trades. If you want an explanation for why commodities are crashing (aside from the fact the global economy is slowing) this is it.

(Weltweit gibt es mehr als 9 Billionen geliehene US-Dollar im Finanzsystem. Wenn Sie etwas in US-Dollar verleihen, shorten Sie effektiv US-Dollar.

Was bedeutet, dass, wenn der US-Dollar sich erholt, ihre Renditen implodieren, unabhängig davon, wo Sie das geliehene Geld (in eine andere Währung, Aktien, Öl, Infrastrukturprojekte, Derivate) investiert haben.

Werfen Sie einen Blick auf die Rohstoffe. Weltweit werden Derivategeschäfte mit Waren im Wert von mehr als 22 Billionen US-Dollar gehandelt. All diese laufen Gefahr zu platzen, wenn sich der US-Dollar erholt.

Leider hat er ab Mitte 2014 bereits große Schritte dahin gehend gemacht.

Diese Schritte in den US-Dollar lassen solche Derivategeschäfte implodieren. Wenn Sie eine Erklärung dafür wollen, warum Rohstoffe abstürzen (abgesehen von der Tatsache, dass sich die Weltwirtschaft verlangsamt), das ist sie.)

Noch einmal, vieles davon könnte vermieden werden, wenn der Ölpreis stetig seinen Weg zurück nach oben einschlägt.

Leider scheint sich das nicht zu bewahrheiten. Tatsächlich sagen viele der großen Banken voraus, dass es sogar noch weiter nach unten gehen könnte…

Goldman Sachs, CitiGroup, Societe General and Commerzbank are among the latest investment banks to reduce crude oil price estimates, and without production cuts, there appears to be more room for lower prices.

“We’re going to keep on going lower,” says industry analyst Brian Milne of energy manager Schneider Electric. “Even with fresher new lows, there’s still more downside.”

(Goldman Sachs, Citigroup, Societe Generale und die Commerzbank zählen zu den neuesten Investmentbanken, die ihre Schätzungen für den Rohölpreis reduzieren und ohne Produktionskürzungen scheint es sogar mehr Spielraum für niedrigere Preise zu geben.

„Wir werden noch weiter nach unten gehen“, sagt Branchenanalyst Brian Milne vom Energiemanager Schneider Electric. „Selbst mit frischen neuen Tiefständen, gibt es noch weitere Risiken eines Kursrückgangs.“)

Die OPEC könnte den globalen Ölpreis mit einer einzigen Ankündigung stabilisieren, aber bisher hat sich die OPEC geweigert, dies zu tun. Viele glauben, dass die OPEC-Länder tatsächlich wollen, dass der Ölpreis aus Wettbewerbsgründen fällt…

Representatives of Saudi Arabia, the United Arab Emirates and Kuwait stressed a dozen times in the past six weeks that the group won’t curb output to halt the biggest drop in crude since 2008. Qatar’s estimate for the global oversupply is among the biggest of any producing country. These countries actually want — and are achieving — further price declines as part of an attempt to hasten cutbacks by U.S. shale drillers, according to Barclays Plc and Commerzbank AG.

(Vertreter aus Saudi-Arabien, den Vereinigten Arabischen Emiraten und Kuwait betonten ein Dutzend Mal in den letzten sechs Wochen, dass die Gruppe die Produktion nicht drosseln wird, um den größten Rückgang bei Rohöl seit 2008 zu stoppen. Katars Schätzung für das weltweite Überangebot gehört zu den höchsten irgendeines der Erzeugerländer. Diese Länder wollen wirklich – und erreichen es – weitere Preisrückgänge als Teil eines Versuchs das Einstellen der US-Schieferbohrungen zu beschleunigen, so Barclays Plc und die Commerzbank AG.)

Die Ölförderländer im Nahen Osten scheinen sich auf eine Lösung auf lange Sicht zu einigen. In der Tat machte in dieser Woche ein prominenter saudischer Prinz Schlagzeilen auf der ganzen Welt, als er sagte: „Ich bin sicher, wir werden nie wieder 100 US-Dollar sehen.“

Nie ist ein sehr starkes Wort.

Könnte es sein, dass es jetzt ein massives weltweites Ölüberangebot gibt, so dass der Ölpreis nie wieder so hoch sein wird wie schon einmal?

Nun, ganz ohne Zweifel gibt es im Moment da draußen eine riesige Menge an unverkauften Öl im Umlauf.

Es ist sogar so schlimm geworden, dass einige große Handelsunternehmen tatsächlich Supertanker mieten, um große Mengen an unverkauften Rohöl auf See zu lagern…

Some of the world’s largest oil traders have this week hired supertankers to store crude at sea, marking a milestone in the build-up of the global glut.

Trading firms including Vitol, Trafigura and energy major Shell have all booked crude tankers for up to 12 months, freight brokers and shipping sources told Reuters.

They said the flurry of long-term bookings was unusual and suggested traders could use the vessels to store excess crude at sea until prices rebound, repeating a popular 2009 trading gambit when prices last crashed.

(Einige der weltweit größten Ölhändler haben in dieser Woche Supertanker gemietet, um Rohöl auf See zu lagern, ein Meilenstein im Aufbau des globalen Überangebots.

Handelsunternehmen einschließlich Vitol, Trafigura und dem Energieriesen Shell haben alle Rohöl-Tanker für bis zu 12 Monate im Voraus gebucht, berichten Frachtmakler und Reeder-Quellen dem Nachrichtenagentur Reuters.

Sie sagten, die Flut von langfristigen Buchungen war ungewöhnlich, und schlugen vor, die Händler könnten die Tanker verwenden, um überschüssiges Rohöl auf See zwischen zu lagern bis die Preise sich erholt haben. Die Wiederholung eines beliebten Schachzugs aus dem Jahr 2009, als die Preise zuletzt abgestürzt waren.)

Die Fundamentaldaten beim Ölpreis sind aber so viel schlechter, als wie sie es im Jahr 2008 waren.

Wir könnten über einen längeren Zeitraum einen Ölpreis von unter 50 US-Dollar sehen.

Wenn dies tatsächlich der Fall sein sollte, wird es katastrophale Schäden für die Weltwirtschaft und das globale Finanzsystem haben.

Halten Sie Ihre Hüte fest, da es so aussieht als würde das Jahr 2015 eine recht holprige Fahrt werden.

(Teil-/Übersetzung des Artikels Boom Goes The Dynamite: The Crashing Price Of Oil Is Going To Rip The Global Economy To Shreds von Michael Snyder/The Economic Collapse)

Quellen:

Boom Goes The Dynamite: The Crashing Price Of Oil Is Going To Rip The Global Economy To Shreds

Junk Bonds Are Going To Tell Us Where The Stock Market Is Heading In 2015

Biggest Oil-Rig Drop Since 2009 Spells Tough Year Ahead

US Rig Count Crashes At Fastest Pace Since 2009 To 14-Month Lows

The Great American Oil Bust Is Only Just Beginning

U.S. Oil Producers Cut Rigs as Price Declines

Spillover effect: Oil price crash bankrupting ’small oil‘

‘Near Perfect’ Indicator That Precedes Almost Every Stock Market Correction Is Flashing A Warning Signal

10 Key Events That Preceded The Last Financial Crisis That Are Happening Again RIGHT NOW

Bloomberg Commodity Index

What’s Happening in Commodities is Just the Tip of the Derivatives Iceberg

Crude oil prices renew a slide that has yet to bottom

How OPEC Weaponized the Price of Oil Against U.S. Drillers

Saudi prince: $100-a-barrel oil ’never‘ again

Exclusive: Oil glut spurs top traders to book supertankers for storage at sea

An dieser Stelle sei nochmals auf die neue Rubrik Adjunktion – Gemeinsam hinterfragen hingewiesen.

Mein Hintergedanke zu dieser Rubrik ist der, dass ich gerne euch als Leser mehr in die Themen, die auf www.konjunktion.info behandelt werden, einbinden möchte. Dazu könnt ihr auf verschiedenen Wegen (Text, Bild, Audio, Video) Anregungen, Anmerkungen und Fragen zu bereits behandelten Themen oder komplett neuen Sachverhalten stellen. Diese werde ich dann entweder als Einzelartikel versuchen zu beantworten oder in Form einer Gemeinsamschaftsarbeit über die Kommentarfunktion des Artikels durch die Leser “erarbeiten” lassen – ganz nach dem klassischen Gedanken der Schwarmintelligenz.

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.