Systemfrage: Ein letzter Blick auf die reale Wirtschaft, bevor sie implodiert – Teil 3

Der erste Teil der Artikelserie ist hier (englisches Original) bzw. hier (deutsche Übersetzung) zu finden.

Der zweite Teil der Artikelserie ist hier (englisches Original) bzw. hier (deutsche Übersetzung) zu finden.

Der vierte Teil der Artikelserie ist hier (englisches Original) bzw. hier (deutsche Übersetzung) zu finden.

Der fünfte Teil der Artikelserie ist hier (englisches Original) bzw. hier (deutsche Übersetzung) zu finden.

Der sechste Teil der Artikelserie ist hier (englisches Original) bzw. hier (deutsche Übersetzung) zu finden.

In den vorangegangenen Teilen dieser Serie haben wir uns mit den versteckten und oft unausgesprochenen Krisen beschäftigt, die am Arbeitsmarkt, aber auch bei den persönlichen Schulden, vorhanden sind. Die primäre Folge ist ein Einbruch bei der Gesamtnachfrage der Verbraucher, etwas das wir in diesem Augenblick – bezogen auf das Makro-Bild der Geschäftslage der ganzen Welt – erleben. Der Mangel an echter Produktion und der Mangel an nachhaltigen Beschäftigungsmöglichkeiten führen zu einem Mangel an Rücklagen, einer übermäßigen Abhängigkeit von Schulden und vom Sozialstaat, der Zerstörung der Basis unternehmerischer Initiative, einer zusammengebastelten und unaufrichtigen Darstellung des Bruttoinlandsprodukts, und letztlich zu einem Wirtschaftssystem ohne strukturelle Integrität – ein hohles Gehäuse eines Systems, anfällig selbst für die kleinsten Schocks.

Dieser Mangel an struktureller Integrität und Stabilität wird der Öffentlichkeit ganz bewusst durch die Zentralbankgeldschöpfung, die Ausgaben per Staatsverschuldung, ermöglicht, die wiederum zum BIP gezählt wird, trotz der Tatsache, dass es keine echte Produktion (die Schöpfung von Schulden ist eine Negierung der echten Produktion und führt historisch zu einer Verschlechterung der Gesamtwirtschaft, sowie bei der monetären Kaufkraft, und nicht zu Fortschritt) ist, verheimlicht. Die Ausgaben, finanziert durch öffentliche Schulden, verschleiern auch den tatsächlichen Stand der Armut innerhalb eines Systems von sozialen Leistungen und Ansprüchen. Die Zahl der Menschen unter der US-Armutsgrenze ist auf Rekordhöhe und übertraf die bisherigen Rekorde seitdem diese Grenze vor 50 Jahren, während der Lyndon B. Johnson-Administration, festgelegt wurde. Der Rekord-Anstieg der Armut hat sich auch trotz des seit 50 Jahre andauernden so genannten „Kriegs gegen die Armut“, eine Verschiebung in Richtung amerikanischen Sozialismus, der eine Fortführung der Politik von Franklin D. Roosevelts „New Deal“ darstellt, fortgesetzt.

Die Verschiebung hin zu einem Wohlfahrtsstaat ist der eigentliche Grund, warum wir trotz Rekordarmut und 23% echter Arbeitslosenquote noch keine Suppenküchen und eine grassierende Armut, wie während der Großen Depression, erleben. Heute verschleiern EBT-Karten und andere Sozialprogramme moderne Suppenküchen, die ansonsten gut sichtbar wären. Es sollte erwähnt sein, dass der Rekord von 20% der US-Haushalte, die jetzt von Lebensmittelmarken leben, technisch zum BIP beitragen. Das kommt daher, dass Regierungsstatistiken nicht zwischen normalen Lebensmittelverbrauch und den Verbrauch, der künstlich von durch Schulden generierten Sozialleistungen stammt, unterscheidet.

Dieser dritte Teil dieser Wirtschaftsserie wird der schwierigste. Wir werden die Frage der Staatsverschuldung untersuchen, einschließlich wie die echte Verschuldung vor der Öffentlichkeit verheimlicht wird und wie diese Schulden eine Warnung vor einer kommenden Implosion unserer Gesamtstruktur darstellen. Die Staatsverschuldung ist vielleicht einer der manipuliertesten Bereiche der Wirtschaft, und die sie umgebenden Schichten, was unser Land wirklich ausländischen Gläubigern und Zentralbanken schuldet, sind vielfältig. Ich glaube, diese verwirrende Vielfalt der Desinformation ist bewusst geschaffen worden, um den durchschnittlichen Amerikaner beim Auffinden der Wahrheit zu entmutigen. Hier sind die Fakten für diejenigen, die Geduld mitbringen…

Zunächst ist es wichtig, die Mainstreamlügen, die die Staatsschulden umgeben, zu entlarven.

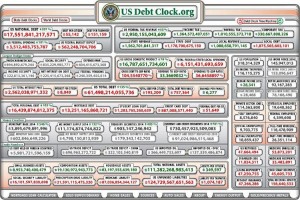

US Debt Clock 2014 – Bildquelle: Screenshot-Ausschnitt www.usdebtclock.org

Die „offizielle“ Staatsverschuldung für das Jahr 2015 wird derzeit auf mehr als 18 Billionen US-Dollar beziffert. Das bedeutet, dass unter Barack Obama und mit der Hilfe der privaten US-Notenbank, sich die US-Schulden seit 2008 verdoppelt haben – in nur sieben Jahren eine beachtliche Leistung. Aber das ist nicht das ganze Bild.

Offizielle BIP-Zahlen, die für die Konsumenten der Mainstreammedien veröffentlicht werden, enthalten KEINE jährlichen Verbindlichkeiten, die durch Programme wie Sozialversicherung und Medicare erzeugt werden. Diese Verbindlichkeiten werden durch die Bemühungen des Congressional Budget Office (CBO) verschleiert, das nur die „Schulden“ veröffentlicht und nicht die wahre Finanzierungslücke nennt. Durch die Bemühungen von Ökonomen wie Laurence Kotlikoff von der Boston University, Alan J. Auerbach und Jagadeesh Gokhale wächst langsam das Verständnis für die Finanzierungslücke (Differenz zwischen prognostizierten finanziellen Verpflichtungen unserer Regierung und dem Barwert der in Zukunft über Steuern und andere Einnahmen erzielt wird) in den Mainstreamkreisen.

Die Schulden, die durch die Finanzierungslücke entstehen, steigen an, zum Beispiel durch das Sozialversicherungsprogramm – seitdem die Regierung die Bevölkerung für soziale Leistungen besteuert, aber diese Steuergelder verwendet, um andere Programme zu finanzieren oder um andere ausstehende Schulden zu begleichen. Mit anderen Worten: Die Regierung sammelt „Steuern“ mit dem Versprechen sie in der Zukunft durch Einnahmen bei den Sozialeinnahmen zurück zu zahlen, aber statt dieses Geld für seinen eigentlichen Einsatz zu sparen, gibt es die Regierung aus.

Die Kosten für solch ungedeckte Verbindlichkeiten im Rahmen von Programmen wie Sozialversicherung und Medicare akkumulieren sich, während die Regierung weitermacht wie bisher – anstatt die Politik zu ändern, um die Kosten zu decken. Diese Kumulierung spiegelt sich in der Alternative Financial Scenario Analyse (AFS) wieder, die die CBO jedes Jahr veröffentlichte, aber aus irgendeinem Grund seit dem Jahr 2013 eingestellt hat. In den Quellen finden Sie eine Präsentation der St. Louis Filiale der Federal Reserve zur AFS. Achten Sie auf die Lacher des Publikums bei der Aussicht darauf, dass die Regierung weiterhin keine Änderung der Wirtschaftspolitik vornehmen wird, um sich nicht mit den aktuellen Schuldverpflichtungen auseinander setzen zu müssen, und das ist genau das, was in den letzten Jahren passiert ist.

Anhand des AFS-Berichts schätzen Kotlikoff und andere ehrliche Ökonomen die echte US-Staatsverschuldung auf ca. 205 Billionen US-Dollar.

Als diese Zahlen anfingen in den Mainstreammedien aufzutauchen, setzten die Medienexperten und die Propagandisten des Establishments eine Kampagne in Gang, um die öffentliche Wahrnehmung zu verdrehen und behaupteten, dass die überwiegende Mehrheit dieser Schulden tatsächlich „geplante Finanzverbindlichkeiten“ seien, die im Laufe der nächsten 70 Jahre (oder etwas mehr) bezahlt werden und somit in Bezug auf die heutige Schuldenkrise nicht relevant sind. Während einige Schätzungen der Staatsverschuldung Zukunftsprojektionen der ungedeckten Verbindlichkeiten in bestimmten Sektoren weit im voraus berücksichtigen, ist das Hauptargument der Spin-Doktoren tatsächlich ein unaufrichtiges Umleiten der Tatsachen.

Nach den Berechnungen von Ökonomen, wie Chris Cox und Bill Archer, nehmen die ungedeckten Verbindlichkeiten an der Gesamtverschuldung um ca. 8 Billionen US-Dollar pro Jahr zu. Das sind 8 Billionen US-Dollar pro Jahr, die nicht in den offiziellen Statistiken zur Staatsverschuldung berücksichtigt werden. Für das Geschäftsjahr, das am 31. Dezember 2011 endete, betrugen die jährlich aufgelaufenen Kosten für Medicare und die Sozialversicherung 7 der 8 Billionen.

Kotlikoffs Analyse zeigt, dass sich diese jährliche, versteckte Schuldenanhäufung auf derzeit 205 Billionen US-Dollar beläuft. Dieser Betrag sind nicht die ungedeckten Verbindlichkeiten für alle zukünftigen Jahre. Dies ist der Barwert der ungedeckten Verbindlichkeiten, die heute diskontieren.

Wie sichert die USA derzeit solch massiven Verpflichtungen, zusätzlich zu den bereits bestehenden Kosten des Haushalts, ab? Sie tut es nicht.

Die Steuereinnahmen im Bereich von 3,7 Billionen US-Dollar pro Jahr sind bei weitem nicht genug, um den Betrag zu decken, und keine zukünftigen Steuereinnahmen könnten auch nur ansatzweise Milderung bringen. Das ist auch der Grund, warum die Grace Commission, die während der Präsidentschaft von Ronald Reagan gegründet wurde, feststellte, dass kein einziger Cent Ihrer vom Internal Revenue Service eingesammelten Steuern bei der Finanzierung der eigentlichen Regierungsprogramme eingesetzt wird. Tatsächlich werden alle neuen Steuereinnahmen dafür verwendet, um die ständig steigenden Zinszahlungen der derzeitigen Schulden zu bezahlen.

Bureau of Labor Statistics – Bildquelle: Screenshot-Ausschnitt www.bls.gov

Für diejenigen, die argumentieren, dass eine Erhöhung der Besteuerung Heilung bringen wird: Mehr als 102 Millionen Menschen sind heute in den USA arbeitslos. Nach dem Bureau of Labor Statistics (BLS) und dem Current Population Survey (CPS) haben 148 Millionen einen Arbeitsplatz; etwa 20% davon sind Teilzeitkräfte (etwa 30 Millionen Menschen). Rund 16 Millionen Vollzeitbeschäftigte werden von staatlichen und lokalen Stellen beschäftigt (das heißt, sie sind eine Belastung für das System, ob sie es selbst wissen oder nicht). Nur 43% aller US-Haushalte werden als „Mittelklasse“ eingestuft, der Teil der Öffentlichkeit, der die meisten Steuern zahlt. Im besten Fall haben wir über 120 Millionen Menschen, die einen Großteil ihrer Steuern für die Zinsen auf US-Schuldtitel zahlen. Während annähernd die gleiche Zahl an Menschen zusätzliche Schuldtitel aufgrund von Sozialprogrammen verursachen oder das Potenzial besitzen diese Verpflichtungen in der nahen Zukunft mit aufzubauen, wenn sie keine Arbeit finden – aufgrund der hohen Arbeitslosigkeit, die niemand beim BLS anerkennen will.

Blickt man auf die Realität, findet man eine rasch schrumpfende Mittelschicht, die einen immer größeren Wohlfahrtsstaat finanziert. Rechnen Sie nach, und ein ehrlicher Mensch wird zugeben, dass, egal um wie viel sie die Steuern erhöhen, sie nie den Mangel an benötigten Steuerzahlern auffangen können.

Eine weiteres unehrliches Argument, um berechtigte Sorgen bzgl. der Staatsverschuldung als nichtig darzustellen, ist die Lüge, dass das inländische Gesamtvermögen in den USA bei weitem unsere Schulden überwiegt, und somit die Sorgen negiert. Das Gesamtvermögens wird mit Hilfe des öffentlichen und privaten Bruttoinlandsvermögens berechnet. Es ist jedoch interessant, dass zum inländischen Gesamtvermögen das „Debt Capital“ als „Vermögenswert“ zählt, so wie die Schöpfung von Schulden als Produktion zum BIP zählt. Debt Capital ist das „Kapital“, das Unternehmen und Regierungen durch die Aufnahme von Krediten erhöhen. Dieses Kapital (Schulden) wird dann als Vermögenswert zum Inlandsvermögens gezählt.

Ja, das ist richtig, private und staatliche Schulden sind „Vermögenswerte“. Und Mainstreamökonomen argumentieren, dass diese Schulden (errr … Vermögen) unsere bestehenden Schulden aufheben. Dies, Leute, ist das Einhorn, Neverland, der Wohlfühlbär der Ökonomen des Establishments. Es ist wirklich eine großartige Sache, das alles anzuschauen.

Ironischerweise beinhaltet Fremdkapital, wie die offizielle Staatsverschuldung, keine ungedeckten Verbindlichkeiten. Wenn es das tun würde, könnten die „Mainstreamexperten“ ein noch umfassenderes Angebot an „Vermögen“ (Schulden), die unsere Schulden aufheben, erschaffen.

Diese Situation ist eindeutig unhaltbar. Die einzigen Menschen, die zu behaupten scheinen, dass es nachhaltig ist, sind Desinformationsagenten, die etwas gewinnen können (das Vertrauen und die Bezahlung der Regierung) und Regierungskungeleien, die etwas verlieren können (öffentliches Vertrauen und ihre Positionen in den Behörden).

Aufgrund der gesamten Struktur der Geldanlagen der Finanzbehörde sind die einzigen anderen Optionen, auf unbestimmte Zeit und auf immer höheren Niveau Geld zu drucken, oder den Bankrott zu erklären. Seit Jahrzehnten hat die Federal Reserve, um das Spiel am Laufen zu halten, Geld gedruckt und die amerikanische Öffentlichkeit hat wenig bis gar keine Ahnung, wie viel Fiat-Geld und -Schulden diese private Institution in den Prozess gezaubert hat. Gewiss, die Höhe der Schulden, die wir gerade bei den jährlichen, ungedeckten Verbindlichkeiten sehen, hilft zu erklären, warum der Dollar 97% seiner Kaufkraft, seitdem die Fed gegründet wurde, verloren hat. Das kurzfristige Verschleiern so vieler Schulden erfordert einen konstanten Fluss von Fiat-Geld – digitales und aus Papier. Nicht nur, dass ECHTE Schulden unsere Bonität als Nation bedrohen, sie bedrohen auch den Wert und das Vertrauen in den Dollar.

Der kleine Einblick in die Operationen der Fed, den wir während der begrenzten TARP-Prüfung erhaschen konnten, war genug, um eine ernsthafte Besorgnis zu rechtfertigen, da wahrscheinlich eine vollständige Prüfung zur Aufdeckung des Betrugs bzgl. der Gesamtverschuldung, der unmittelbaren Einstellung von US-Staatsinvestitionen und der Zerstörung des Dollars führen würde. Natürlich wird das alles irgendwann sowieso passieren…

Ich werde im vierten Teil dieser Artikelserie darauf eingehen, warum dies eher früher als später, aufgrund der Ausgabe von Staatsanleihen und der Vermehrung des Dollars, eintreten wird. Im fünften Teil werde ich die vielen Gründe, warum ein bewusstes Programm von zerstörerischen Schuldenblasen und Währungsabwertungen tatsächlich bestimmten internationalen Finanziers und Eliten mit Bestrebungen für eine vollständige Globalisierung dient, untersuchen. Und im sechsten und letzten Teil werde ich praktische Lösungen aufzeigen. In der Zwischenzeit möchte ich jeden bitten das nachfolgende zu berücksichtigen:

Keine Gesellschaft oder Kultur hat jemals erfolgreich überlebt, indem man sich selbst von den eigenen finanziellen Verantwortlichkeiten abkoppelte und sie zukünftigen Generationen überliess – ohne die historischen Gunst zu verlieren. Nicht eine. Glaubt wirklich irgend jemand mit etwas Verstand, dass die USA irgendwie immun gegen diese Realität ist?

(Teil-/Übersetzung des Artikels One Last Look At The Real Economy Before It Implodes – Part 3 von Brandon Smith/www.alt-market.com)

Quellen:

One Last Look At The Real Economy Before It Implodes – Part 3

That’s rich: Poverty level under Obama breaks 50-year record

The steady derailment of the U.S. financial system

America’s Hidden Credit Card Bill – Laurence Kotlikoff: The Government Should Report Its ‘Fiscal Gap,’ Not Just Official Debts

Part 7: The Alternative Fiscal Scenario

Cox and Archer: Why $16 Trillion Only Hints at the True U.S. Debt

Kotlikoff on Unfunded Federal Liabilities, 2013: $205 Trillion

PRESIDENT’S PRIVATE SECTOR SURVEY ON COST CONTROL

America Is Not Drowning In Debt: These 5 Charts Destroy The Biggest Myth About The US Economy

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.