Schuldgeldsystem: Über den starken US-Dollar, die kommende Parität zum Euro und Italiens Banken

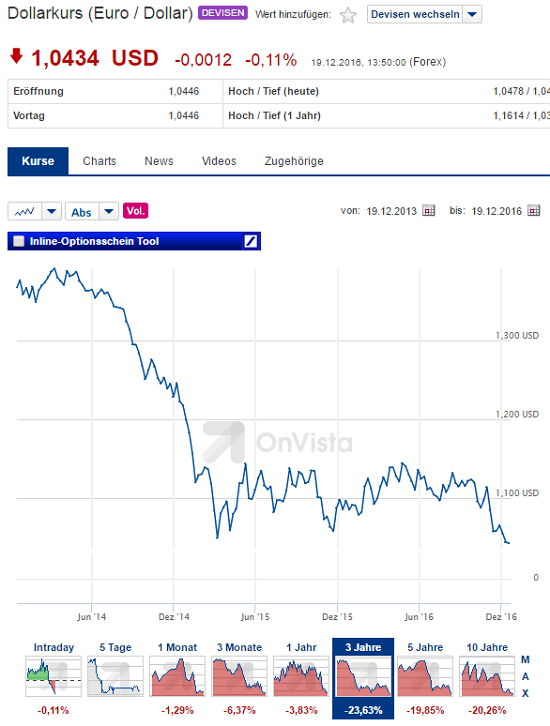

Der Euro als „Planinstrument“ zur Schaffung der Vereinigten Staaten von Europa steht kurz vor seiner Parität zum US-Dollar. Das letzte Mal als die europäische Zwangsgemeinschaftswährung so schlecht im Verhältnis zum Wert des US-Dollars stand, war im Januar 2003.

Euro zu USD – Bildquelle: Screenshot-Ausschnitt www.onvista.de

Viele US-Amerikaner (und auch andere Investoren, die jetzt in den US-Dollar flüchten) glauben, dass ein starker US-Dollar großartige Nachrichten sind und dass es sich um ein gutes Zeichen für die Präsidentschaft Donald Trumps handeln würde. Aber die Wahrheit ist, dass ein starker US-Dollar tatsächlich sehr schlechte Nachrichten sind – und das für die gesamte Weltwirtschaft (abgesehen vielleicht vom Spielcasino Finanzmärkte).

Für die USA ist ein starker US-Dollar gleichzusetzen mit einbrechenden Exportzahlen und damit einen Einbruch des Bruttoinlandprodukts, Stellenabbau usw. – parallel dazu verbilligen sich natürlich die Importe. Für den Rest der Welt heißt ein starker US-Dollar, dass Kredite deutlich teurer werden. Die Wirtschaftzuwächse in den sich entwickelndnen Ländern beruhen hauptsächlich auf billigen US-Dollar-Krediten, die zu extrem niedrigen Zinsen aufgenommen wurden. Mit einem steigenden US-Dollar steigen auch die Kosten, die bezahlt werden müssen und somit die Belastungen für die Kreditnehmer.

Denn um die gleiche Tilgung bzw. Zinszahlung leisten zu können, müssen die in US-Dollar verschuldeten Staaten, Unternehmen und andere Schuldner jetzt höhere Beträge ihrer Landeswährungen aufbringen. Steigt der US-Dollar weiterhin im Verhältnis zu den lokalen Währungen an, werden viele Staaten massive Probleme bekommen, ihre Zahlungen leisten zu können. Insolvenzen sind die Folge und daraus wiederum eine entstehende Kreditklemme.

Eine der Brennpunkte, in den nächsten Wochen dürfte bei einem weiter steigenden US-Dollar Italien werden. Die achtgrößte Wirtschaftsnation der Welt steht aufgrund ihres Bankenssektors kurz vor der Implosion. Mit der Monte dei Paschi di Sienna bewegt sich Italiens drittgrößte Bank auf den Zusammenbruch zu, was laut Reuters eine „größere Banken- und Politkrise in Italien“ auslösen könnte:

Italiens Regierung ist bereit 15 Milliarden Euro in die Monte dei Paschi di Siena (BMPS.MI) und andere angeschlagene Banken zu pumpen, sagten Quellen, da der drittgrößte Kreditgeber des Landes einen privaten Rettungsplan vorantreibt, von dem allgemein erwartet wird, dass er versagen wird.

Die älteste Bank der Welt hat bis zum 31. Dezember Zeit fünf Milliarden Euro (5,2 Milliarden US-Dollar) ins Eigenkapital einzustellen oder sie läuft Gefahr von der Europäischen Zentralbank angezählt zu werden, wodurch möglicherweise eine breitere Banken- und Politkrise in Italien ausgelöst wird.

Falls nötig, wird die Regierung 15 Milliarden Euro in den in Siena sitzenden Kreditgeber und mehrere andere kleinere Banken pumpen, um das zu verhindern, so zwei Quellen am Donnerstag, die in der Sache involviert sind.

—

(Italy’s government is ready to pump 15 billion euros into Monte dei Paschi di Siena (BMPS.MI) and other ailing banks, sources said, as the country’s third-largest lender pushes ahead with a private rescue plan that is widely expected to fail.The world’s oldest bank has until Dec. 31 to raise 5 billion euros ($5.2 billion) in equity or face being wound down by the European Central Bank, potentially triggering a wider banking and political crisis in Italy.

If needed, the government will pump 15 billion euros into the Siena-based lender and several other smaller banks to prevent that, two sources close to the matter said on Thursday.)

Während die Krise in Griechenland (Platz 44 der größten Wirtschaftsländer) und dessen Bail-Outs bereits zu massiven Verwerfungen in Europa und an den Märkten gesorgt haben, dürfte die Nummer 8 (Italien) weder von der EZB noch von einer Troika aus EZB, IWF und EU „stemmbar“ sein.

Insbesondere weil der IWF in der Regel seine Kredite auf US-Dollar-Basis vergibt. Und hier beißt sich quasi die Katze in den eigenen Schwanz. Während bei der Kreditvergabe ein billiger US-Dollar benötigt wird, gibt das der weiter schwächelnde Euro nicht her. Entweder druckt die EZB bei einem Bail-Out dann Euro ohne Ende oder die Italiener werden per Bail-In zur Kasse gebeten oder es geht im wahrsten Sinne des Wortes mit dem Euro dahin.

Viele Kritiker des Schuldgeldsystems haben schon vor Jahren gesagt, dass zuerst der Euro in massive Schwierigkeiten geraten wird, um danach zu fallen. Gefolgt vom US-Dollar, der nach einer kurzen Phase der Stärke ebenfalls dem Euro folgen wird. Man darf gespannt sein, ob sich diese Annahmen bewahrheiten.

Quellen:

Dollarkurs (Euro / Dollar)

Major Economic Warning Sign: The Euro Is Heading For Parity With The U.S. Dollar

Italy prepared to pump 15 billion euros into ailing banks: sources

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.