Systemfrage: Wenn die veröffentlichten Daten die Realität nicht mehr abbilden – Der schleichende Prozess einer Krise

Seit Jahren werden zahlreiche Statistiken und Daten von Behörden und Regierungen „angepasst“. Soll heißen, dass man sie durch Tricks besser aussehen lässt, als sie in Wirklichkeit sind. Die Paradebeispiele hierfür sind die Inflationsrate und die Arbeitslosenquote. All diese negativen Daten waren schon vor den US-Wahlen 2016 und der Installation Donald Trumps präsent und wabern nun langsam aber sicher an die Öffentlichkeit der Mainstreammedien. So hat der kürzlich stattgefundene Sturz an den Aktienmärkten (400-Punkte-Einbruch) die Anleger überrascht, da man die Aktienmärkte seitens der Investoren als so etwas wie ein Perpetuum Mobile betrachtete, das nur einen Weg kannte: nach oben.

Die Wirtschaftsanalysten der Hochleistungspresse begannen sofort damit diesen Sturz mit Trump und den sogenannten „Comey Memos“ in Verbindung zu bringen. Diesen Zusammenhang hatte ich bereits im Artikel Donald Trump: Das Narrativ des Sündenbocks für die kommende Wirtschaftskrise wird gerade final ausgerollt aufgearbeitet, in dem ich den für mich offensichtlichen Plan der Internationalisten/Globalisten/Eliten (IGE) beschrieb, den „Stecker der Versorgung mit Fiat Geld für die Aktienmärkte“ zu ziehen, während man das Ganze dann Trump (und damit der Idee des Konservatismus) anlasten wird. Der klassische Sündenbock eben.

Das Verhalten Trumps und seine Kabinettswahl lässt eigentlich nur den Schluss zu, dass er sich dieser Agenda bewusst ist und Teil des Spiels ist. Dies vorangestellt, sei auf ein weiteres, wichtiges Thema hingewiesen, dass es in diesem Kontext zu diskutieren gilt: die helfende Teilnahme der ignorierenden Massen, damit dieses Schneeballsystem weiter aufrecht erhalten werden kann.

Es gibt diese Anekdote vom Vater von John F. Kennedy, Joe Kennedy zu Beginn der Großen Depression. Kennedy erzählt darin, dass er kurz vor dem Crash von 1929 von einem Schuhputzerjungen Aktientipps erhalten hat. In diesem Moment realisierte er, so Kennedy, dass, wenn ein Schuhputzerjunge Aktientipps gibt, der Markt zu „populär“ ist, um weiterhin erfolgreich bleiben zu können. Kennedy löste daher seine Aktienbestände auf und vermied somit Verluste aus dem Crash.

Ob diese Anekdote nun wahr ist oder nicht, zeigt sie aber doch gut die Illusion einer gutlaufenden Wirtschaft auf. Wir haben heute nicht die gleichen Bedingungen wie damals. Auch weil Algorithmen die Aktienmärkte dominieren und nicht mehr klassische Börsianer. Algorithmen, die Schlagzeilen analysieren und sich gegenseitig belauern, aber dies kann und wird uns nicht davor bewahren, dass die Aktien eine Korrektur erfahren müssen. De facto wurden mittels Unsummen an „Hilfsgeldern durch die Notenbanken“ die Börsenwerte nach oben getrieben, während alle anderen fiskalischen Indikatoren implodierten.

Aber eine solche Rally an den Aktienmärkten kann nicht für so lange Zeit erfolgreich sein, wenn nicht irgend jemand Hilfe dabei leisten würde. Sind vielleicht die „Schuhputzerjungen“ unserer Zeit die Mainstreamwirtschaftsmedien, die uns glauben machen wollen, dass die „Erholung“ seit 2009 echt ist?

Betrachtet man beispielsweise den Bloomberg Artikel Prophets Of Doom With Too Much Gloom (Propheten des Untergangs mit zu viel Düsterkeit) wird genau dieses Mem transportiert. Im Artikel wird der Fokus darauf gelegt, dass man die „großen Namen“ wie Bill Gross oder Paul Singer angreift, die letztlich damit beginnen den alternativen Analysten zuzustimmen. Bloomberg prangert die „plötzliche Welle“ von negativen Vorhersagen für den Dow Jones und andere Märkte durch Analysten, die bislang eine andere Sicht vertraten, an. Statt auf die Warnungen einzugehen und auf die aufgezeigten Beweise, Daten und Fakten zu blicken, macht Bloomberg eine „Verschwörungstheorie“ daraus, dass Broker und Hedge Fund Manager, wie eben Gross und Singer, die „einfachen Leute“ davon abhalten wollen, dass diese am „Wohlstandszuwachs“ teilnehmen können. Bloomberg reduziert die Warnungen also darauf, dass sie Gross und Singer des „Aktienerfolgneids“ bezichtigen.

Gibt es ein besseres Beispiel für einen Schuhputzerjungen unserer Tage?

Einige werden jetzt verargumentieren, dass Bloomberg sich durchaus der Tatsache bewusst ist, dass die Wirtschaft schwächelt und dass sie den „Freunden in der Fed“ nur dabei helfen, die Öffentlichkeit weiter im Dunkeln zu lassen, in dem man Falschinformationen streut. Dies mag vielleicht für Bloomberg (Stichwort: Besitzstruktur) und andere Medienschaffenden zutreffen, weil der einfache Analyst – wie auch die große Masse – die fiskalischen Daten schlicht ignoriert. Kann es sein, dass sie gar voreingenommen sind und was immer auch nötig ist verfassen, um die Geschichte des wirtschaftlichen Erfolgs fortführen zu können? Dass die kleinen Autoren bei Bloomberg und Co. den IGE unbewusst helfen, in dem sie anderen den Glauben vermitteln, dass das System stabil ist?

Für diejenigen, die bereits vor dem Crash von 2008 die Märkte verfolgt haben, sind diese Gedankengänge nichts Neues. Auch damals glänze die Hochleistungspresse mit vollkommener Ignoranz – bis zum Zeitpunkt der Implosion. Schon damals wurden diejenigen mundtot gemacht, die den Mut hatten öffentlich die Fundamentaldaten anzusprechen und darauf hinwiesen, dass das System vor einer massiven Korrektur steht. Viele Menschen glaubten auch damals, dass der wirtschaftliche Fortschritt nicht aufzuhalten ist, dass ein „neues 1929“ unmöglich ist, dass der Immobilienmarkt ein unsinkbarer Tanker ist. Und obwohl sie so voller Zuversicht waren, lagen sie alle fasch. Die meisten dieser Analysten und Medienschaffenden arbeiten auch heute noch bei der Wirtschaftspresse. Glaubt wirklich jemand ernsthaft daran, dass uns die Hochleistungspresse heute die Wahrheit sagt, wenn man sich dem hier genannten gewahr ist?

Die harten Daten sind der Meinung des Mainstreams immer vorzuziehen. Gerade weil die Analysten der Hochleistungspresse bei zahlreichen Gelegenheiten falsch lagen.

Zuerst einmal müssen wir uns daher mit der „Schlüsselkomponente“ beschäftigen. Die Fed und auch andere Notenbanken haben auf den Aktienmarkthöchstständen damit begonnen, die Versorgung mit billigem Geld zu kappen, in dem man kontinuierlich Zinserhöhungen durchführt(e). Fehlt jedoch das kostenlose Fed-Geld, um die Maschine weiter zu schmieren, dann kommt der Aktienmarkt zu einem Halt. Und jetzt tauchen erste Berichte über „tech dumps“ (also Einbrüche der Aktienwerte von Techfirmen wie Google) und den Gefahren von Korrekturen auf. Kann es vielleicht daran liegen, dass in den vergangenen Jahren eigentlich nur fünf große Firmen aus dem Techbereich für die enormen Zuwächse verantwortlich zeichneten?

Dies ist ein bemerkenswerter Richtungswechsel im Vergleich zu den Jahren davor, in denen man davon ausging, dass die Märkte sich weiter fast exponenziell entwicklen würden. Jetzt, wo die Fed ihr Quantitative Easing (QE) und ihre Zinsen nahe Null begraben hat, wird der wahre Zustand der Wirtschaft immer offensichtlicher – selbst dem Mainstream.

Laut der Atlanta Fed ist das BIP in den USA im ersten Quartal 2017 um 0,7% gefallen. Auf Werte, die man das letzte Mal im Zuge des Endes von QE gesehen hatte. Seit dem Jahr 2000 haben die USA 5 Millionen Industriejobs verloren. Ein Trend der sich insbesondere in den letzten Jahren beschleunigt hat. Nur 8,48% aller Stellen in den USA sind noch in der Industrie zu finden. Allein 102 Millionen US-Amerikaner im erwerbsfähigen Alter haben derzeit keine Arbeit. Diese Zahl beinhaltet auch die 95 Millionen, die von den US-Behörden nicht mehr gezählt werden, weil man ganz einfach annimmt, dass diese deswegen schon so lange ohne Arbeit sind, weil sie „keinen Job mehr haben wollen“.

Tausende von Einzelhandelsläden, das Rückgrat der US-Wirtschaft/-Konsum, werden bis Ende 2017 geschlossen werden. Zahlreiche Pleiten und „betriebliche Verschlankungen“ (sprich Schließung von Läden) belasten den Einzelhandel in den USA stark und auch die Internethändler können diese Lücke – trotz angekündigter Zuwächse – nicht schließen. So lag 2016 der Anteil der Onlinehändler nur bei 8,1% des Gesamtumfangs. Die Ölzwischenlager füllen sich weiterhin auf, während die US-Nachfrage nach Energie fällt. Dabei ist eine fallende Energienachfrage ein sicheres Zeichen davor, dass die Gesamtwirtschaft schwächelt. Die OPEC und andere Produzenten machen zu „hohe Fördermengen“ dafür verantwortlich. Für mich der Versuch die Aufmerksamkeit von der Realität eines gesunkenen Verbrauchs und der Tatsache, dass sich immer weniger Menschen die Energie leisten können, abzulenken.

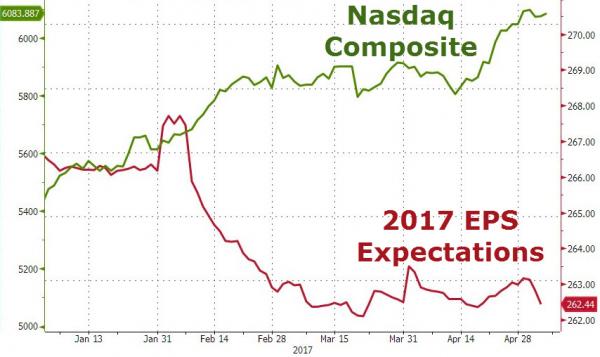

Die Gewinnerwartungen großer Firmen sehen ebenfalls alles andere als rosig aus. Für mich belegt dies nur, dass die Aktienmärkte durch die Maßnahmen der Notenbanken gestützt waren und blinder Investorenglaube an die Notenbankinventionen vorherrscht(e). Die Maßnahmen wurden jetzt gekappt. Wie lange dauert es also, bis auch der Glaube der Investoren verloren geht?

Erwartete Gewinne – Bildquelle: www.alt-market.com

Die hier aufgeführten Punkte sind nur ein Ausschnitt vieler Daten, die ein hässliches Bild des Zustandes der US-Wirtschaft zeichnen, die nun einmal als Motor und Transmissionsriemen der globalen Wirtschaft gilt. Wahrscheinlich ist der Rest der Weltwirtschaft sogar in noch schlechterer Verfassung.

Was mich zurück zur Anekdote des Schuhputzerjungens bringt.

Leider hat das Gros der Masse wenig Erfahrungen darin die Wirtschaft zu beobachten und zudem ein geringes Erinnerungsvermögen. Meistens fehlt den Menschen sogar beides. Zudem denken viele, dass eine ökonomische Krise immer ein Einzelereignis ist. Die Annahme, dass Krisen oder Zusammenbrüche „Großereignisse“ sind, dass sie plötzlich und ohne Vorwarnung eintreten, ist schlicht falsch. Tatsächlich haben Krisen immer ihre Warnzeichen weit vorab ausgesendet. Daher noch einmal, gerne zum Tausendsten Mal: ein Kollaps, eine Krise ist ein Prozess, kein einzelnes Großereignis. Leider erkennen daher viele nicht, dass wir uns inmitten dieses Prozesses bereits befinden und lehnen daher Meinungen wie die meine ab. Was natürlich ihr gutes Recht ist. Aber die Daten – wie die oben erwähnten – zeigen ein Wirtschaftssystem, dessen Fundamentaldaten sich weiter verschlechtern und eben nicht erholen. Die Aktienmärkte werden das „nächste Opfer“ sein.

Unglücklicherweise machen viele Menschen und vor allem Medienschaffenden die Stärke einer Wirtschaft an den Aktienwerten fest. Sie beschränken sich aber dadurch in ihrer Wahrnehmung und eigenen Beobachtung und sind oftmals unzugänglich, wenn es um anders geartete Beobachtungen und Daten geht. Damit helfen sie aber letztlich den IGE, in dem sie das falsche Narrativ einer gesunden Wirtschaft aufrecht erhalten – meistens unbewusst. Wenn dann das System so weit destabilisiert ist, dass auch sie es realisieren, werden sie all die vorbereiteten Sündenböcke der IGE als Schuldige heranziehen, die dann für alles verantwortlich gemacht werden .

Für mich stellt sich nicht die Frage „Wann“ wir die „erste Stufe der Krise“ betreten. Wir sind bereits mitten drin. Die eigentlich zutreffende Frage lautet: wann wird die uninformierte und dumm gehaltene Masse dies realisieren? Vielleicht ist die einzige geeignete „Schocktherapie des Erkennens“ wirklich ein Aktiencrash. Gerade weil die Masse offenbar die Aktien als einzigen Faktor betrachtet, der es wert ist, dass man ihm Aufmerksamkeit zukommen lässt. Und dieser Crash wird noch früh genug eintreten. Bis es soweit ist, wird wohl weiterhin jeder, der die echten Daten und Fakten andiskutiert und vor den kommenden Gefahren warnt, in den Augen vieler ein „Schwarzmaler und Pessimist“ sein.

Quellen:

Peak Economic Delusion Signals Coming Crisis

Donald Trump: Das Narrativ des Sündenbocks für die kommende Wirtschaftskrise wird gerade final ausgerollt

Prophets of Doom With Too Much Gloom

The Real Reasons Why The Fed Will Hike Interest Rates

Nasdaq loses more than 100 points as investors dump tech stocks

Gross Domestic Product: First Quarter 2017 (Advance Estimate)

U.S. has lost 5 million manufacturing jobs since 2000

Labor Force Statistics from the Current Population Survey

Retail alert: Ann Taylor, Dress Barn, Lane Bryant and Justice closing stores soon

Report: E-commerce accounted for 11.7% of total retail sales in 2016, up 15.6% over 2015

Oil settles at $45.72, down 5.1% at 5-week low, after big US stockpile rise

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.