Finanzsystem: Fed warnte bereits im Januar und Februar vor den kommenden Marktverwerfungen

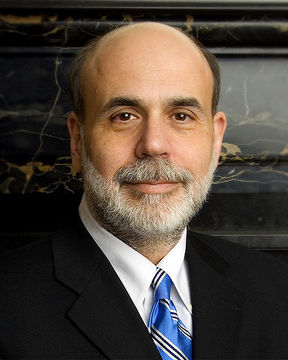

Ben Bernanke – Bildquelle: Wikipedia / United States Federal Reserve

Unsere Welt und unsere Gesellschaft wird überflutet von Informationen. Heute erfährt eine einzelne Personen an einem Tag so viele Neuigkeiten wie ein Mensch im Mittelalter in seinem ganzen Leben. Zwangsläufig müssen unter dieser Informationsflut Dinge untergehen, die für eine tiefgreifende Analyse der Geschehnisse essenziell sind. Seitdem ich diesen Blog betreibe, habe ich mich bemüht so Nahe wie möglich an der Realität zu sein und aus dem Schlagzeilenwahnsinn und Halbwahrheiten diejenigen Informationen herauszufiltern, die einer eingehenderen Betrachtung bedürfen. Wobei anzumerken ist, dass ich hinter dieser Informationsflut, dieser Überfrachtung mit Nichtinformationen eine klare Absicht erkenne, damit sich eben die Menschen nicht mehr auf die wesentlichen Dinge konzentrieren können.

Eine Beobachtung, die ich in all der Zeit gemacht habe, ist, dass die ehemaligen und aktuellen Vorsitzenden der US-Notenbank Federal Reserve ein „Gespür“ für anstehende Ereignisse und Krisen besitzen – oder ist es vielmehr ein Informationsvorsprung? Daher sind für mich Reden, Interviews oder andere öffentlich getätigten Aussagen dieser Personen von großer Bedeutung und Teil meiner Analysen.

Im Sommer und Herbst 2005 erhöhten die beiden Fed-Chefs Alan Greenspan und sein Nachfolger Ben Bernanke schrittweise die Zinsen, um der Immobilienblase die Luft zu entziehen – analog dem aktuellen Vorgehen im Bezug auf die Aktienblase. Beide diskutierten öffentlich die Frage, wie sie Zinserhöhungen durchführen können, um ihr gestecktes Ziel zu erreichen:

Er [Greenspan] und Bernanke haben beide gesagt, es sei unrealistisch, von der Fed zu erwarten, dass sie eine Blase bei den Aktien- oder Immobilienpreisen feststellt, wenn sie sich aufbläht, oder in der Lage sei, sie zum Platzen zu bringen, ohne die Wirtschaft zu stören. Stattdessen sollte die Fed bereit sein, die wirtschaftlichen Folgen einer Blase zu beseitigen.

—

(He [Greenspan] and Bernanke have both said it is unrealistic to expect the Fed to identify a bubble in stock or real estate prices as it is inflating, or to be able to pop it without hurting the economy. Instead, the Fed should stand ready to mop up the economic aftermath of a bubble.)

Im Zeitraum von zwei Jahren erhöhte die Fed damals die Zinsen von 1% auf 5,25%:

Fed Zinsen Historie – Bildquelle: knowyouradversary.com

Die Folge waren explodierende Kreditbelastungen und letztlich die Zerstörung des US-Immobilienmarktes. Die Tatsache, dass die Internationalisten/Globalisten/Eliten (IGE), die hinter der Fed stehen, zu jener Zeit gezielt die Immobilienblase mittels Zinserhöhungen anstochen, wurde uns von denselben also weit im Vorfeld gesagt. Man hätte nur zuhören müssen.

2018 stellt es sich ähnlich dar. Der inzwischen 91-jährige Ex-Chef der Fed, Alan Greenspan sagte kurz nach einem FOMC-Treffen der Fed am 31. Januar 2018 in einem Bloomberg-Interview Folgendes:

Alan Greenspan (2002) – Bildquelle: Wikipedia / Internationaler Währungsfonds

„Es gibt zwei Blasen: Wir haben eine Aktienmarktblase und eine Anleihenmarktblase“, sagte Alan Greenspan, 91, am Mittwoch bei Bloomberg Television mit Tom Keene und Scarlet Fu. Greenspan, der von 1987 bis 2006 die US-Notenbank leitete, benutzte den Satz einprägsam zur Beschreibung der Vermögenswerte in der Dot-Com-Blase der 1990er Jahre.

Die Kommentare von Greenspan kommen zu einer Zeit, in der die Aktienindices trotz der Verkäufe in den letzten Tagen auf Rekordhochniveaus liegen und die Renditen von Staatsanleihen und Anleihen nicht weit von historischen Tiefstständen entfernt sind. Es wird erwartet, dass die Zinssätze in den kommenden Jahren steigen werden, da die Fed die Kampagne zur allmählichen Straffung der Geldpolitik fortsetzt.

„Am Ende des Tages wird die Anleihemarktblase letztendlich das kritische Thema sein, aber kurzfristig ist es nicht so schlimm“, sagte Greenspan. „Aber wir arbeiten offensichtlich auf einen starken Anstieg der langfristigen Zinssätze hin, und das hat, wie Sie wissen, einen sehr wichtigen Einfluss auf die gesamte Struktur der Wirtschaft.“

—

„There are two bubbles: We have a stock market bubble, and we have a bond market bubble,“ Alan Greenspan, 91, said Wednesday on Bloomberg Television with Tom Keene and Scarlet Fu. Greenspan, who led the Federal Reserve from 1987 until 2006, memorably used the phrase to describe asset values during the 1990’s dot-com bubble.Greenspan’s comments come as stock indexes remain near record highs, despite selling off in recent days, and as the yields on government notes and bonds hover not far from historic lows. Interest rates are expected to move up in coming years as the Fed continues with a campaign to gradually tighten monetary policy.

„At the end of the day, the bond market bubble will eventually be the critical issue, but for the short term it’s not too bad,“ Greenspan said. „But we’re working, obviously, toward a major increase in long-term interest rates, and that has a very important impact, as you know, on the whole structure of the economy.“)

Vor einem Jahrzehnt dauerte es ungefähr zwei Jahre bis wir die „Ergebnisse“ sehen konnten erleben mussten. Ich glaube, dass es diesmal schneller gehen wird, bis wir die Folgen sehen. Daher bleibe ich dabei, dass der Einbruch an den Märkten in den letzten Dezemberwochen (denn ich ja auch so vorausgesagt habe) seine Fortsetzung und vor allem Verschärfung im ersten Quartal 2019 finden wird. Während die Renditen bei US-Staatspapieren noch nicht allzu dramatisch gestiegen sind, ist die Volatilität und der Liquiditätsengpass bei Unternehmen, Hypotheken und gehebelten Kreditverträgen zurück gekehrt. Die Emerging Markets stöhnen unter der Last der Zinserhöhungen, weil die Rückführung von Krediten in US-Dollar bei gleichzeitiger Schwächung der Inlandswährung immer schwieriger wird. Und auch der globale Anleihenmarkt hat sich seit Beginn des Jahres ins Negative gedreht.

Als Janet Yellen im Februar ihre Abschiedstour machte, haben wir ebenfalls wichtige Hintergrundinformationen (z.B. in einem CBS News-Interview) erhalten:

Ob Yellen der Ansicht ist, dass der Aktienmarkt (der am Freitag einbrach) in den letzten Monaten zu hoch war:

„Nun, ich möchte nicht zu hoch sagen. Aber ich möchte hoch sagen. Das Preis-Gewinn-Verhältnis liegt nahe am oberen Ende seiner historischen Spanne. Wenn Sie sich die Preise für Gewerbeimmobilien anschauen, sind sie im Verhältnis zu den Mieten recht hoch. Ist das jetzt eine Blase oder sind sie zu hoch? Und da ist es sehr schwer [etwas dazu] zu sagen. Es gibt jedoch Anlass zur Besorgnis, dass die Bewertungen von Vermögenswerten so hoch sind.“

—

(As for whether Yellen’s view that the stock market (which plummeted on Friday) has been too high in recent months:„Well, I don’t want to say too high. But I do want to say high. Price-earnings ratios are near the high end of their historical ranges. If you look at commercial real estate prices, they are quite high relative to rents. Now, is that a bubble or is too high? And there it’s very hard to tell. But it is a source of some concern that asset valuations are so high.“)

Janet Yellen – Bildquelle: Wikipedia / United States Federal Reserve

Zu Zeitpunkt des Interviews war Yellen noch im Amt und wir müssen ein besonderes Augenmerk auf dieses Interview legen. Denn während des gesamten Booms bei all den Vermögenswerten in diesem Jahrzehnt, versuchten die Fed-Chefs immer negative Äußerungen zu vermeiden. Wie wichtig die Fed-Politik ist und welchen Stellenwert die Fed sich selbst und ihrer Politik gibt, zeigt ein weiterer Auszug aus diesem Interview:

[Rita] Braver [CBS-Interviewerin bei der Federal Reserve] sagte: „Dies ist wohl der bedeutendste wirtschaftliche Konferenzraum der Welt.“„Ich denke, das ist eigentlich eine faire Einschätzung“, antwortete Yellen. „Die politischen Entscheidungsträger und leitenden Angestellten sitzen an diesem Tisch und wir sind manchmal anderer Meinung, aber wir sind uns nicht unsympathisch.“

—

([Rita] Braver [CBS interviewer at the Federal Reserve] said, „This is arguably the most important economic conference room in the entire world.“„I think that’s actually a fair assessment,“ Yellen replied. „The policymakers and senior staff sit around this table, and we sometimes disagree, but we’re not disagreeable.“)

Ich stimme hier Yellen zu und dies ist auch der Grund, warum ich weniger auf die EZB oder auf die Bank of England eingehe, wenn ich meine Analysen schreibe. Denn die Fed ist das ausführende Organ (zusammen mit der BIZ) der IGE, um deren globale Geldpolitik in deren Sinne schnüren zu können. Dabei sei nochmals daran erinnert, dass trotz all dem die Fed als verzichtbares Anhängsel zu betrachten ist. Das heißt, sobald die Fed ihre Schuldigkeit getan hat, sind die IGE bereit die Fed zu opfern – für ein „größeres Ziel“.

Bemerkenswert in diesem Kontext ist auch der Einbruch um 666 Punkte am 2. Februar diesen Jahres:

Der Dow schloss mit -666 Punkten oder -2,5%, seinen größten prozentualen Rückgang seit dem Brexit-Aufruhr im Juni 2016 und seinen steilsten Rückgang seit der Finanzkrise von 2008.

Ein guter Arbeitsmarktbericht zeigte, dass das Lohnwachstum endlich anzieht. Das sind großartige Neuigkeiten für die Arbeitnehmer, aber sie haben die Sorge der Anleger um Inflation und den Anleihenmarkt verstärkt.

—

(The Dow closed down 666 points, or 2.5%, its biggest percentage decline since the Brexit turmoil in June 2016 and steepest point decline since the 2008 financial crisis.A strong jobs report showed wage growth is finally starting to pick up. That’s great news for workers, but it reinforced investors’ concern about inflation and the bond market.)

Wir wissen, dass die IGE gerne mit Symbolen und Zahlen/Zahlenreihen arbeiten. Die Numerologie scheint deren Erkennungsmerkmal und deren Hinweisgeber zu sein. Schon einmal gab es am 6. März 2009 einen Einbruch um jene 666 Punkte – damals beim S&P 500. Im Übrigen war der 2. Februar 2018, als der Dow Jones um jene 666 Punkte einbrach, der letzte Arbeitstag von Janet Yellen. Symbolträchtiger geht es wohl kaum, oder?

Wie bei vielen Dingen, sagen uns die IGE weit im Vorfeld, was sie in der Zukunft tun werden. Man muss es nur wahrnehmen wollen und einordnen können. Daher darf man durchaus auf die morgige Fed-Sitzung gespannt sein, was man uns dort wieder ganz offen sagen wird.

Quellen:

Bernanke: There’s No Housing Bubble to Go Bust

Former Fed Chair Alan Greenspan Sees Bubbles in Stocks and Bonds

Janet Yellen – The Exit-Interview

Dow plunges 666 points — worst day since Brexit

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.