US-Wirtschaft: Inverse Renditekurve – Mainstream spricht erstmals von einer Rezession

Es hat etwas gedauert, aber jetzt ist es auch in der Hochleistungspresse angekommen: erste US-Leitartikler nehmen das böse Wort Rezession in den Mund, um den aktuellen Einbruch bei den Fundamentaldaten zu erklären.

Dabei liegt nicht nur die US-Wirtschaft seit 10 Jahren am Boden, sondern auch der Rest der Weltwirtschaft – kaschiert durch diverse Stimulimaßnahmen und Eingriffe der Notenbanken. Mit der begonnenen Zinssteigerung durch die Fed und ihrer Bilanzrückführung hatte die US-Notenbank gezielt die nächste Phase eingeleitet. Letztlich gilt festzuhalten, dass sich die US-Wirtschaft nie „in einem Erholungsmodus“ befand, denn bestimmte Indikatoren wurden durch die Zentralbank künstlich nach oben getrieben/gehalten.

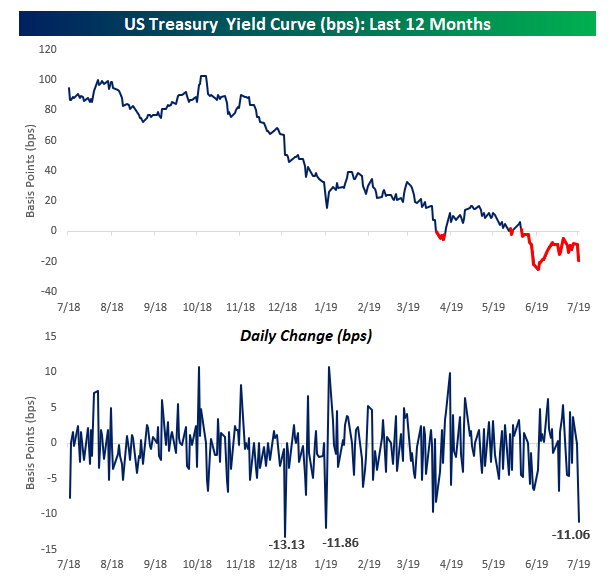

Jetzt da die Fed ihre Straffungspolitik seit nunmehr einem Jahr durchführt, lüftet sich der Schleier. Dabei ist das offensichtlichste Signal die sich weiter fortsetzende inverse Renditekurve – etwas was wir zuletzt 2007 gesehen haben. Eine inverse Renditekurve ist das sichere Zeichen dafür, dass eine Ökonomie in eine Rezession abgeleitet bzw. sich darin befindet. Die letzte sieben Rezessionen belegen diesen Fakt – sie gingen immer mit einer inversen Renditekurve einher.

Was bedeutet dies aber für die Menschen und die Investmentwelt? Wird man sich des bereits stattfindenden Zusammenbruchs bewusst? Die Antwort auf diese Fragen lautet: nein, man ist sich dessen immer noch nicht bewusst und damit wird es auch keine Gegen-/Schutzmaßnahmen für die einfachen Bürger geben.

Während einige Mainstreamökonomen endlich zugeben, dass sich die USA in einer Rezession befinden, argumentieren manche von ihnen dagegen und sagen, dass es diesmal „anders ist“ und dass die Renditekurve im Jahre 2019 keine Relevanz /Aussagekraft besitze. Anscheinend will man die Öffentlichkeit immer noch im Dunkeln lassen, bis die Konsequenzen des Crash die Menschen direkt trifft – vollkommen unvorbereitet und schutzlos.

Inverse Renitekurve USA – Bildquelle: https://seekingalpha.com

Angesichts des erneuten Einbruchs der 10-Jahres-Rendite unter 2% und des Anstiegs der 3-Monats-Rendite um über 7 Basispunkte (bps), was den größten Tagesgewinn seit Dezember 2017 darstellt, ist die Renditekurve heute eingebrochen. Der heutige Schritt mit 11 Basispunkten in den umgekehrten Bereich ist die größte Tagesbewegung seit dem 2. Januar (siehe zweite Grafik). Zwar noch nicht auf den Niedrigstständen, ist heute der 29. Tag, an dem die Kurve nun invertiert. In den Fedspeak-Nachrichten bemerkte die Präsidentin der Fed von Cleveland, Loretta Mester (die eher streng eingestellt ist, aber kein Stimmrecht besitzt), dass sie es nicht eilig hat, [die Zinsen] zu senken. Sie argumentiert, dass „Zinssenkungen zu diesem Zeitpunkt die negative Stimmung über eine Verschlechterung der Aussichten verstärken könnten, auch wenn dies nicht die Grundeinstellung ist, und finanzielle Ungleichgewichte angesichts des gegenwärtigen Zinsniveaus die fördern könnte, was kontraproduktiv wäre.“

Was würde sie veranlassen, ihre Haltung zu ändern? „Wenn ich ein paar schwache Arbeitsmarktberichte, einen weiteren Rückgang der Produktionstätigkeit, Indikatoren für schwächere Unternehmensinvestitionen und -konsum sowie einen Rückgang der längerfristigen Inflationserwartungen sehe, würde ich dies als Beweis dafür ansehen, dass sich das Basisszenario auf das Szenario mit einem schwachem Wachstum umstellt.“ Ein paar schwache Arbeitsmarktberichte? Mit anderen Worten, sie hat es nicht eilig, etwas zu unternehmen. Denken Sie jedoch daran, dass Mester noch Ende Februar der Ansicht war, dass das FOMC die Zinsen später in diesem Jahr erhöhen müsste.

—

(With the 10-year plummeting below 2% again and the 3-month yield spiking up by over 7 basis points (bps), which is its biggest one day gain since December 2017, the yield curve is cratering today. Today’s 11-bps move further into inverted territory is the biggest one-day move since January 2nd (see second chart). While not back at new lows, today marks the 29th day that the curve has now been inverted. In Fedspeak news, Cleveland Fed President Loretta Mester (who leans hawkish but isn’t a voter) just noted in a speech that she’s in no hurry to cut. She argues that „Cutting rates at this juncture could reinforce negative sentiment about a deterioration in the outlook even if this is not the baseline view, and could encourage financial imbalances given the current level of interest rates, which would be counterproductive.“What would cause her to change her stance? „If I see a few weak job reports, further declines in manufacturing activity, indicators pointing to weaker business investment and consumption, and declines in readings of longer-term inflation expectations, I would view this as evidence that the base case is shifting to the weak-growth scenario.“ A few weak job reports? In other words, she is in no hurry to take any action. Keep in mind, though, that as recently as late February, Mester was still of the view that the FOMC would need to be raising rates later on this year.)

Quelle:

Yield Curve Craters

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.