USA: Trotz Rekordtiefstand bei den Arbeitslosenzahlen Anstieg bei der Zahl der abgelehnten Autokrediten

Rezession – Bildquelle: Pixabay / geralt; Pixabay License

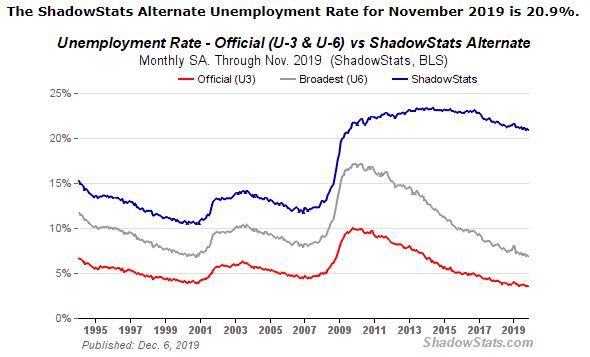

Blickt man in die offiziellen Arbeitslosenzahlen der westlichen Regierungen scheint alles Gut und im Lot zu sein. Doch inzwischen weiß wohl jeder kritische Geist, dass diese offiziellen Zahlen mit der Realität nichts zu tun haben. Nehmen wir das Beispiel der USA. Hier liegt die offizielle Arbeitslosenquote bei 3,5%. Würde man jedoch die alte Berechnungsgrundlage von 1994 heranziehen, liegt sie bei 20,9%.

US-Arbeitslosenzahlen Novemeber 2019 – Bildquelle: Screenshot-Ausschnitt Shadowstats

Dass diese 20,9% eher der Realität entsprechen und es der US-Wirtschaft nicht so gut geht wie immer kolportiert, wird auch daran ersichtlich, dass es für US-Amerikaner immer schwieriger wird einen Autokredit zu erhalten, während die Gesamtverschuldung der Haushalte steigt.

Eine Umfrage der Federal Reserve Bank of New York vom vergangenen Montag zeigt, dass die Rate der abgelehnten Autokredite massiv angestiegen ist. Und zwar im Jahresvergleich Oktober 2018 zu 2019 von 4,5% auf 8,1%. Das bedeutet fast eine Verdoppelung der Ablehnungen. Market Watch berichtete vor kurzem, dass es im November zu einer kleinen Abnahme bei den Arbeitslosenzahlen von 3,6% auf 3,5% kam, was der niedrigsten Quote seit 50 Jahren entspricht und die Hoffnung befeuert, dass es auch das 11. Jahr in Folge eine wirtschaftliche Expansion geben wird. Das natürlich alles aus offizieller Sicht betrachtet.

Die Ablehnungsquote für Autokredite stieg in den letzten 12 Monaten stetig von 4,5% im Oktober 2018 auf 8,1% im Oktober 2019. Insgesamt stieg die gemeldete Ablehnungsquote für Autokredite von durchschnittlich 6,1% im Jahr 2018 auf 7,1% im Jahr 2019.

—

(The rejection rate for auto loans increased steadily over the past 12 months, from 4.5% in October 2018 to 8.1% in October 2019. Overall, the reported rejection rate for auto loans increased from 6.1% on average in 2018 to 7.1% in 2019.)

Dabei waren billige Autokredite immer ein wichtiger Treiber für die US-Wirtschaft. Wenn diese nun vermehrt nicht mehr ausgegeben werden, stellt sich unweigerlich die Frage nach dem Warum? Gerade weil andere Kreditarten wie Hypotheken durchaus weiter am Steigen sind.

Die gemeldeten Ablehnungsraten für Kreditkarten-, Hypotheken- und Hypothekenrefinanzierungsanträge gingen im Vergleich zu 2018 zurück.

—

(Reported rejection rates for credit cards, mortgages, and mortgage refinance applications all declined compared to 2018.)

Auch die klassischen Konsumentenkredite stiegen in den USA im Oktober-Jahresvergleich um 4,8% an und Mainstreamanalysten gehen von weiter steigenden Kreditaufnahmen aus:

Wir glauben, dass die Verschuldung der Verbraucher weiter zunehmen wird, aber das Tempo weiter nachlassen wird, mit der Erwartung eines langsameren Anstiegs der Verbraucherausgaben (+ 2,3% gegenüber dem Vorjahr im neuen Jahr 2020) bei relativ stabilen Kreditvergabestandards.

—

(We believe consumer debt will continue to grow but the pace will continue to moderate, with expectations for slower growth in consumer spending (+2.3% YoY in 2020) and relatively stable lending standards.)

Ein Erklärungsansatz für die steigenden Autokreditablehnungen ist die tatsächliche Arbeitslosenquote von fast 21% und der Fakt, dass gut bezahlte Vollzeitarbeitsplätze – insbesondere in den USA, aber auch bei uns in Deutschland – durch Stellen im Niedriglohnsektor „ersetzt“ wurden. In den vergangenen zwei Jahren ist die Verschuldung in den USA massiv angestiegen, inklusive der Unternehmenskredite, während gleichzeitig der US-Konsum zu Fallen begann. Daher macht es durchaus Sinn, dass die Ablehnungszahlen nach oben gehen, da die Liquidität der Banken schrumpft und die von der Fed durchgeführte verzweifelte Flutung der Märkte mit Geld per Repo-Anleihen nur dazu dient einen zu schnellen Crash abzumildern.

Die meisten Autohändler in den USA sind nur Vermittler für die Banken, die die eigentlichen Kredite vergeben. Bekommt ein Kunde keinen Autokredit bei seinem Autohändler, werden sie von einer Bank abgelehnt, weil deren Kreditvergabemöglichkeit schmilzt. Er wird nicht vom Autohändler selbst angelehnt.

Quellen:

Even With Low Unemployment, Borrowers Are Being Rejected For Car Loans

Credit Access Survey Shows Increases in Housing Loan Applications and Approval Rates

More borrowers are getting rejected for auto loans

U.S. adds 266,000 jobs in November, unemployment dips to 3.5%

Shadowstats – Alternate Unemployment Charts

US retail sales unexpectedly decline in a sign that consumer economy could be cracking

United States Unemployment Rate

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.