Fed: Teufelskreis „Kleine US-Banken und Gewerbeimmobilien“?Lesezeit: 6 Minuten

Immobilien – Bildquelle: Pixabay / Herrfilm; Pixabay License

Während der typische Wirtschaftswissenschaftler und Finanzanalyst die Politik der Fed einfach als fehlgeleitet betrachtet, wissen wir, dass die Fed als Saboteur des Systems unterwegs ist und gezielt die aktuellen „Voraussetzungen“ für den Großen Neustart durch ihee Geldpolitik geschaffen hat.

Die Eigentümer der Federal Reserve haben die Plandemie absichtlich genutzt, um die derzeitige Verkettung von Umständen herbeizuführen, und dieser Blog hat jeden Schritt seit der Einführung der „Covid-19“-Stimuli Anfang 2020 aufgeführt. Bislang stand der Bereich der Gewerbeimmobilien weniger im Fokus, doch das dürfte sich alsbald ändern. Denn wenn die Fed zulässt, dass die derzeitige „Kopplungsschleife“ bei Gewerbeimmobilien in den USA weitergeht, hat diese die Fähigkeit, das gesamte Finanzsystem still und leise umzuwandeln und das Vermögen in den Banken weltweit zu konzentrieren. Ein Bestreben der Internationalisten/Globalisten/Eliten (IGE), das wir an zahlreichen anderen Fronten ebenfalls beobachten können. Im Moment scheinen der Aktienmarkt und andere Wirtschaftssektoren, einschließlich Wohnimmobilien, noch abgeschottet zu sein, aber ich bezweifle, dass dies auf Dauer so bleiben wird.

Kleine US-Banken und Gewerbeimmobilien – ein Teufelskreis?

Entwickelt sich im Zuge steigender US-Zinsen eine „Kopplungsschleife“ bei den Banken und dem US-Immobilienmarkt?

Ein mögliches Szenario kann dabei folgendermaßen aussehen:

- Kleine Banken in den USA halten über 70% der Kredite für Gewerbeimmobilien.

- Die Preise für die meisten Arten von Gewerbeimmobilien in den meisten Orten fallen; in einigen Großstädten sind schätzungsweise 90 der Immobilien „unter Wasser (under water)“ (d. h. die Schulden auf den Immobilien übersteigen den Wert der Immobilie).

- Die Abwanderung von Einlagen von kleinen Banken zu Großbanken und Geldmarktfonds verringert das für Immobilienkredite verfügbare Kapital.

- Der angespanntere Kreditmarkt, einschließlich höherer Zinssätze, erschwert auch die Refinanzierung von Immobilien.

- Wenn die derzeitigen Eigentümer von Gewerbeimmobilien nicht in der Lage sind, ihre Kredite zu refinanzieren, kann es zu einer Welle von Zahlungsausfällen kommen, die zu einem weiteren Rückgang der Preise für Gewerbeimmobilien und zur Zahlungsunfähigkeit kleiner Banken führen – eine Negativspirale oder ein Teufelskreis.

Die oben nur stichpunktartig aufgeführten Zusammenhänge sollen im Folgenden genauer beleuchtet werden:

Kleine Banken im Bereich der Gewerbeimmobilien

Kleine und mittelgroße Banken (d. h. alle außer den 25 größten Banken) halten in den USA über 67% der Kredite für gewerbliche Immobilien. Auf Gewerbeimmobilien entfallen rund 43% der Kredite kleiner Banken in den USA.

Die Preise für Gewerbeimmobilien in den USA fallen, die Immobilien sind „unter Wasser“

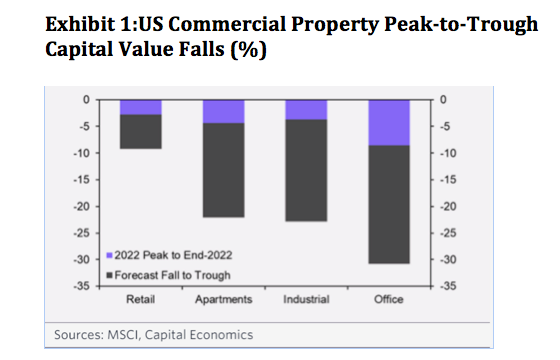

Die Preise für Gewerbeimmobilien sind seit ihrem Höchststand Mitte 2022 um etwa 5% gefallen, und es wird erwartet, dass sie im weiteren Verlauf des Zyklus um 15-20% fallen werden:

US Commercial – Bildquelle: Screenshot-Ausschnitt MSCI/Capital Economics

Das obige Schaubild basiert auf nationalen US-Durchschnittswerten. In Städten mit einem besonders hohen Büroleerstand (z. B. Los Angeles) ist die Situation noch viel schlimmer. Nach Angaben von Colliers sind die Bürotürme in L.A. im Durchschnitt mit über 230 US-Dollar pro Quadratfuß verschuldet, während der Marktwert bei 154 USD/qf liegt. Brookfield, der größte gewerbliche Vermieter der Stadt, ist in diesem Jahr mit Krediten in Höhe von über 1 Milliarden US-Dollar in Verzug geraten.

In den USA werden bis Ende 2025 schätzungsweise 1,5 Billionen US-Dollar an gewerblichen Immobilienkrediten fällig, die möglicherweise ausfallen. Dies wird zu Notverkäufen führen und die Immobilienpreise weiter nach unten drücken.

Abwanderung von Einlagen aus kleinen Banken

Allein in der zweiten Hälfte des Monats März 2023 wurden rund 230 Milliarden US-Dollar an Einlagen von kleinen US-Banken abgezogen. Zwar hat sich die Lage seither mehr oder weniger stabilisiert, doch hinterlässt dieser Abzug eine klaffende Lücke in der Fähigkeit kleiner Banken zur Finanzierung und Refinanzierung von Gewerbeimmobilien. Weitere Kapitalabflüsse bleiben möglich. Es ist daher logisch, dass die kleinen Banken bei der Kreditvergabe für gewerbliche Immobilien so viel vorsichtiger geworden sind.

Zwar haben die steigenden Zinssätze den Wert der Anleihen sinken lassen, doch müssen die Banken diese nach den geltenden Vorschriften nicht auf den Marktwert abschreiben, wenn sie sie bis zur Fälligkeit halten. Obwohl sie also auf dem Papier gesund sind, hat nach Angaben von Professor Amit Seru von der Stanford University fast die Hälfte der 4800 amerikanischen Banken ihre Kapitalpuffer de facto aufgezehrt.

Ist es nicht eine Ironie des Schicksals, dass die US-Staatsanleihen, die eigentlich die Stabilitätssäule des globalen Finanzsystems sein sollten, nun dessen Achillesferse sind? Und das alles nur, weil die Fed unverantwortlich gehandelt hat, indem sie die Zinssätze jahrelang künstlich gedrückt hat und dann mit den schnellsten Zinserhöhungen in der Geschichte der USA auf die Bremse getreten ist.

Engerer Kreditmarkt

Der Leitzins – der Satz, den die Banken ihren kreditwürdigsten Kunden in Rechnung stellen – ist von knapp über 3% Ende 2020 auf knapp über 8% im Mai 2023 angestiegen. Der Zinsaufwand für Kredite, die kurz vor der Verlängerung stehen, oder für Hypotheken mit variablem Zinssatz hat sich innerhalb von drei Jahren fast verdreifacht. Viele Banker sprechen auch von strengeren Bedingungen (Deckungsquoten, Prozentsatz der Sicherheiten, usw.).

Eine wichtige Liquiditätsquelle für die Hypothekenmärkte – Commercial Mortgage-Backed Securities (CMBS), bei denen Banken Hypothekenbündel verbriefen und weiterverkaufen – ist praktisch zum Erliegen gekommen. Im März 2023 ist das Volumen der CMBS-Kredite im Vergleich zum Vorjahr um 85% zurückgegangen, was den Kreditmarkt weiter verknappt.

Negative Spirale

Die obigen Ausführungen zeigen deutlich das Potenzial für eine Negativspirale; dieses Risiko nimmt im Falle einer Rezession noch zu. Am stärksten gefährdet sind Immobilien mit variabel verzinslichen Hypotheken oder Hypotheken, die bald auslaufen. Es besteht auch die Gefahr einer Ansteckung. Eine vorhersehbare Ansteckung würde sich auf die Kommunalfinanzen auswirken, da die von den Eigentümern von Gewerbeimmobilien gezahlten Grundsteuern drastisch sinken könnten.

Laut Fed-Chef Powell:

Wir sind uns der Konzentrationen […] bei Gewerbeimmobilien sehr wohl bewusst […] das Bankensystem ist stark, es ist solide, es ist widerstandsfähig, es ist gut kapitalisiert.

—

(We’re well-aware of the concentrations […] in commercial real estate […] the banking system is strong, it is sound, it is resilient, it’s well-capitalized.

Spricht Powell von demselben Bankensystem?

Die Interpretation von Professor Seru von der Stanford University sieht dagegen ganz anders aus:

Ein großer Teil des US-Bankensystems ist potenziell insolvent.

—

(A lot of the US banking system is potentially insolvent.)

Wir sehen also, dass die Fed eine weitere „Abrissoption“ geschaffen hat. Aus Versehen und unbewusst oder gewollt und gezielt, kann jeder für sich selber entscheiden. Ich gehe in meiner Analyse vom letzteren aus.

Quellen:

Doom Loop: Definition, Causes, and Examples

Commercial Real Estate Definition and Types

Loopnet – Webseite

St. Louis Fred – Webseite

Commercial real estate is in trouble. A banking crisis will make it worse.

The coming commercial real estate crash that may never happen

The initial banking crisis is easing. Another may be around the corner.

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.

Eine Antwort

[…] Während der typische Wirtschaftswissenschaftler und Finanzanalyst die Politik der Fed einfach als fehlgeleitet betrachtet, wissen wir, dass die Fed als Saboteur des Systems unterwegs ist und gezielt die aktuellen “Voraussetzungen” für den Großen Neustart durch ihee Geldpolitik geschaffen hat. Die Eigentümer der Federal Reserve haben die Plandemie absichtlich genutzt, um die derzeitige Verkettung von Umständen — Weiterlesen http://www.konjunktion.info/2023/05/fed-teufelskreis-kleine-us-banken-und-gewerbeimmobilien/amp/ […]