IMF & BIZ: „Finanzrevolution“ voraus – XC-Plattform und Universal LedgerLesezeit: 13 Minuten

BIZ – Bildquelle: Screenshot-Ausschnitt Webseite BIZ

Das Land, das die Weltreservewährung ihr Eigen nennt, hat enorme (geopolitische) Macht. Der Status einer Währung als Weltreservewährung lässt zudem einen erstaunlichen geldpolitischen Spielraum zu.

So weiß das US-Finanzministerium genau, dass weltweit eine ständige Nachfrage nach dem US-Dollar besteht, um Waren leichter ein- und ausführen zu können. Das Petrodollar-Monopol machte den US-Dollar darüber hinaus jahrzehntelang zur Voraussetzung für den weltweiten Ölhandel bzw. an dessen Teilnahme.

Das bedeutet, dass die US-Zentralbank in der Lage war, in weit höherem Maße als jede andere Zentralbank der Welt Fiat-Währung aus dem Nichts zu schaffen und dabei die unmittelbaren Auswirkungen einer Hyperinflation zu vermeiden.

Ein großer Teil dieses Bargelds sowie der auf US-Dollar lautenden Schulden landet in den Kassen ausländischer Zentralbanken, internationaler Banken und Investmentfirmen. Manchmal wird es als Absicherung gehalten oder gekauft und verkauft, um die Wechselkurse der lokalen Währungen anzupassen. Nicht weniger als 60% aller US-Währungen (und 25% der US-Staatsschulden) befinden sich im Besitz von Personen und Institutionen außerhalb der USA.

Der Status als globale Reservewährung hat es der US-Regierung und der Fed ermöglicht, nach dem Kreditcrash von 2008 neues „Geld“ im Wert von mehreren Billionen US-Dollar zu schaffen und dabei die Inflation mehr oder weniger unter Kontrolle zu halten.

Das Problem ist, dass dieses System, US-Dollar im Ausland zu lagern, nur eine bestimmte Zeit lang funktioniert und am Ende immer die Auswirkungen der Druckerpresse zum Tragen kommen.

Das Bretton-Woods-Abkommen von 1944 bildete den Rahmen für den Aufstieg des US-Dollars. Während die Vorteile, insbesondere für die USA, auf der Hand liegen, sind damit auch zahlreiche Kosten verbunden. Betrachten Sie den Weltreservestatus als einen „Pakt mit dem Teufel“. Sie bekommen den Ruhm, Sie bekommen das Vermögen, Sie bekommen Verabredungen und ein schönes Auto – eine Zeit lang. Dann kommt eines Tages der Teufel, um zu kassieren, und wenn er das tut, wird er alles mitnehmen.

Diese Zeit des Kassierens wird alsbald die USA einholen.

Diese Zeit könnte die Form eines brandneuen Bretton-Woods-Systems annehmen, das den US-Dollar als globale Reservewährung abschafft und ihn durch ein neues digitales Korbsystem ersetzt. Ähnlich den Sonderziehungsrechten (SZR) des Internationalen Währungsfonds (IWF).

Die globalen Banken geben im Wesentlichen zu, dass sie eine vollständige Überholung der auf dem US-Dollar basierenden Finanzwelt und die Schaffung eines auf „Unified Ledgers (einheitliche Rechnungsbücher)“ basierenden Systems mit digitaler Zentralbankwährung (CBDC) planen.

In letzter Zeit gab es drei aufeinander folgende Entwicklungen, die darauf hindeuten, dass die Ablösung des US-Dollars unmittelbar bevorsteht.

Und mit „unmittelbar bevorstehend“ meine ich, bevor dieses Jahrzehnt zu Ende ist.

Das XC-Rahmenwerk des IWF: Eine zentralisierte Politik bzgl. CBDCs

Die XC-Plattform des IWF wurde im November 2022 als theoretisches Modell veröffentlicht und deckt sich eng mit dem seit langem diskutierten Konzept eines globalen SZR-Korbs, nur dass in diesem Fall alle CBDCs zusammen mit den „Altwährungen“ (US-Dollar, Euro usw.) unter einem Dach vereint würden.

XC wird als eine politische Struktur vermarktet, die grenzüberschreitende Zahlungen in CBDCs für Regierungen und Zentralbanken „einfacher“ machen soll. Natürlich wird der IWF dabei als Mittelsmann eingesetzt, der den Fluss der digitalen Transaktionen kontrolliert. Der IWF behauptet, dass die XC-Plattform den Übergang von den alten Währungen zu den CBDCs für die verschiedenen beteiligten Länder erleichtern würde.

Wie der IWF in einer Diskussion über zentralisierte Ledger im Jahr 2023 feststellte:

Wir könnten in einer Welt enden, in der wir bis zu einem gewissen Grad verbundene Einheiten haben, aber einige Einheiten und einige Länder, die ausgeschlossen sind. Und als globale und multilaterale Institution versuchen wir, eine grundlegende Konnektivität, ein grundlegendes Regelwerk und eine Governance zu schaffen, die wirklich multilateral und inklusiv ist. Ich denke also, dass das Ziel darin besteht, eine Innovation anzustreben, die mit den politischen Zielen vereinbar ist und die im Vergleich zu der breiten Mitgliedschaft etwa des IWF inklusiv ist.

—

(We could end up in a world where we have connected entities to some degree, but some entities and some countries that are excluded. And as a global and multilateral institution, we’re sort of aiming to, you know, provide a basic connectivity, a basic set of rules and governance that is truly multilateral and inclusive. So, I think that is – the ambition is to aim for innovation that is compatible with policy goals and that is inclusive relative to the broad membership of, say, the IMF.)

Übersetzt heißt das: Dezentralisierte Systeme sind schlecht.

„Inklusivität“ (Kollektivismus) ist gut.

Und der IWF möchte mit anderen globalistischen Institutionen zusammenarbeiten, um die „Vermittler“ (Kontrolleure) dieses wirtschaftlichen Kollektivismus zu sein.

Das Universal Ledger der Bank für Internationalen Zahlungsausgleich (BIZ)

Nur einen Tag nachdem der IWF seine Ziele für die XC-Plattform bekannt gegeben hatte, kündigte die BIZ ihre Pläne für einen einzigen Datensatz für alle Zentralbankgeldkonten mit der Bezeichnung „BIS Universal Ledger“ an. Die BIZ weist ausdrücklich darauf hin, dass das Projekt das Vertrauen in digitale Zentralbankwährungen stärken und gleichzeitig die Fragmentierung der derzeitigen Tokenisierungsbemühungen überwinden soll.

Während sich der IWF auf die Kontrolle der internationalen Politik konzentriert, verfolgt die BIZ die technischen Aspekte für die Globalisierung von CBDCs. Beide machen in ihren Weißbüchern deutlich, dass eine bargeldlose Gesellschaft das Ziel ist und dass digitale Transaktionen von einer zentralen Stelle überwacht werden müssen, um das Geld „sicher“ zu halten.

Wie die BIZ in ihrem umfassenden Überblick über die Unified Ledger argumentiert:

Heute steht das Geldsystem an der Schwelle eines weiteren großen Sprungs. Nach der Dematerialisierung und Digitalisierung ist die wichtigste Entwicklung die Tokenisierung – der Prozess der digitalen Darstellung von Forderungen auf einer programmierbaren Plattform. Dies kann als der nächste logische Schritt bei der digitalen Aufzeichnung und Übertragung von Vermögenswerten angesehen werden…

Das Konzept sieht vor, dass diese Elemente in einer neuen Art von Finanzmarktinfrastruktur (FMI) zusammengeführt werden – einem „Unified Ledger“. Die Vorteile der Tokenisierung könnten in einem Unified Ledger in vollem Umfang genutzt werden, da die Abrechnung endgültig ist, wenn das Zentralbankgeld am selben Ort wie andere Forderungen aufbewahrt wird. Ein solcher gemeinsamer Ort, der das Vertrauen in die Zentralbank nutzt, hat großes Potenzial zur Verbesserung des Währungs- und Finanzsystems.

—

(Today, the monetary system stands at the cusp of another major leap. Following dematerialisation and digitalisation, the key development is tokenisation – the process of representing claims digitally on a programmable platform. This can be seen as the next logical step in digital recordkeeping and asset transfer…The blueprint envisages these elements being brought together in a new type of financial market infrastructure (FMI) – a “unified ledger”. The full benefits of tokenisation could be harnessed in a unified ledger due to the settlement finality that comes from central bank money residing in the same venue as other claims. Leveraging trust in the central bank, a shared venue of this kind has great potential to enhance the monetary and financial system.)

Die BIZ stellt in ihrem Programm drei wichtige Behauptungen auf:

- Die Digitalisierung des Geldes ist unvermeidlich. Bargeld wird vor allem deshalb verschwinden, weil das neue System den Geldverkehr erleichtert, und die bestehenden Kryptowährungen sind „ein fehlerhaftes System, das nicht die Rolle des zukünftigen Geldes übernehmen kann (a flawed system that cannot take on the mantle of the future of money)“.

- Unsere bestehenden dezentralen Zahlungsmittel sind inakzeptabel, weil sie „riskant (risky)“ sind. Nur Zentralbanken sind qualifiziert und „vertrauenswürdig (trustworthy)“ genug, um den Austausch von Geld zu vermitteln.

- Die Verwendung von Unified Ledgers ist weitgehend darauf ausgelegt, alle Transaktionen nachzuverfolgen und sogar zu untersuchen (Anmerkung: zum Wohle der Allgemeinheit, versteht sich).

Das BIZ-System bewegt sich weit mehr im Bereich privater Transaktionen als das Beispiel des IWF. Es ist die technische Grundlage für die Zentralisierung aller CBDCs, die zum Teil von der BIZ und dem IWF verwaltet werden, und soll in den nächsten zwei Jahren in größerem Umfang eingesetzt werden.

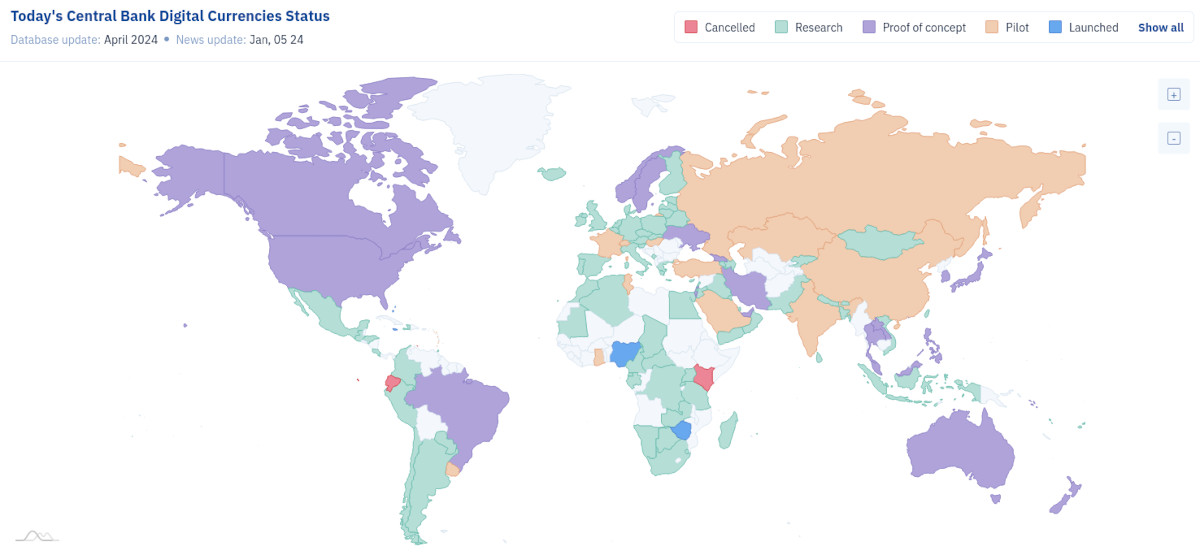

Schon heute testen mehrere Länder das BIZ-Ledger:

Central Bank Digital Currencies Status – Screenshot-Ausschnitt cbdctracker.org

Es ist wichtig zu verstehen, dass derjenige, der als Mittelsmann im globalen Geldaustausch fungiert, die gesamte Macht über die Regierungen und ihre Bürger haben wird.

Mit anderen Worten: Wer das einheitliche Hauptbuch kontrolliert, kontrolliert auch das gesamte Geld der Welt.

Wenn jede Bewegung von Vermögen überwacht wird, von der Verschiebung von Milliarden zwischen Regierungen bis hin zu Ihrer Bezahlung von Lebensmitteln und Benzin, dann kann auch jede einzelne Transaktion zurückgewiesen oder verboten werden.

Ihr Zugang zu Lebensmitteln und Energie würde von der Laune des Beobachters abhängen. Der vielleicht nicht einmal menschlich ist…

In der Vergangenheit war eine derart detaillierte Kontrolle einzelner Transaktionen nicht möglich, obwohl die Technokraten in den 1930ern bereits solche Pläne ausgearbeitet hatten. Die Zahlen variieren, aber der durchschnittliche Bürger tätigt derzeit 39-70 Transaktionen pro Monat, 1-2 pro Tag. Die Entwicklung der Künstlichen Intelligenz macht es möglich, riesige Datenmengen in Echtzeit auszuwerten und zu analysieren und sehr detaillierte Profile von Einzelpersonen allein auf der Grundlage ihrer Einkäufe zu erstellen. Und natürlich kann „antisoziales“ Kaufverhalten (z.B. „klimaschädliche“ Produkte) in Echtzeit erkannt und verhindert werden .

Das grenzüberschreitende SWIFT-Projekt (eine weitere Möglichkeit, ganze Nationen zu kontrollieren)

Wie wir bei dem Versuch gesehen haben, das SWIFT-Zahlungsnetzwerk als Hebel gegen Russland einzusetzen, gibt es ein offensichtliches Motiv für die Internationalisten/Globalisten/Eliten (IGE), ein Hochgeschwindigkeits-Drehkreuz für groß angelegte Transaktionen zu kontrollieren. Auch hier geht es um Zentralisierung, und wer den Knotenpunkt kontrolliert, hat die Möglichkeit, den Handel zu kontrollieren… bis zu einem gewissen Grad.

Russland aus SWIFT auszuschließen, hat allerdings nicht funktioniert.

Die russische Wirtschaft hat nur minimalen Schaden erlitten , weil es andere Methoden für den Geldtransfer zwischen Nationen gibt, um den Handelsfluss aufrechtzuerhalten. Unter einem CBDC-basierten globalen Währungsdach wäre es jedoch für jedes Land unmöglich, außerhalb der gesetzten Grenzen/Regelungen zu arbeiten. Es geht nicht nur darum, dass ein Land einfach aus dem Netzwerk ausgeschlossen werden kann, sondern auch darum, dass es die Macht hat, den Geldtransfer auf der Empfängerseite des Austauschs sofort zu blockieren. Wie es eben für Russland angedacht gewesen war.

Jedes Geld aus jeder Quelle könnte abgefangen werden, bevor es den Empfänger erreicht.

Wenn Regierungen erst einmal vollständig unter der Fuchtel eines zentralisierten Geldsystems, eines zentralisierten Hauptbuchs und eines zentralisierten Umtauschknotens stehen, werden sie nie wieder entkommen können.

Diese Kontrolle wird unweigerlich auf die allgemeine Bevölkerung übergreifen.

Hört sich das verrückt an? Aber das wirklich Beängstigende dabei ist: Die große Mehrheit der Nationen macht bei diesem Programm mit!

China ist am eifrigsten dabei, sich dem globalen Währungssystem anzuschließen.

Russland ist immer noch Teil der BIZ, aber seine Beteiligung an den CBDCs ist noch unklar, obwohl es bereits den eRubel vertestet.

Wir dürfen nicht davon ausgehen, dass sich die BRICS gegen die neue Währungsordnung stellen. Das wird nicht passieren. Sie sind Teil des Spiels.

CBDCs beenden automatisch den Status des US-Dollars als globale Reservewährung

Was haben also all diese globalistischen Projekte mit CBDCs mit dem US-Dollar zu tun? Dem Ende des US-Dollars und der letzten Säule des alten Systems, die zwingend fallen muss, wenn das Neue Einzug halten soll? Etwas, wovor ich bereits seit Jahren warne.

Die Quintessenz ist diese: Ein einheitliches CBDC-System schließt die Notwendigkeit oder den Nutzen einer globalen Reservewährung völlig aus.

Das Unified-Ledger-Modell nimmt alle CBDCs und homogenisiert sie zu einem Liquiditätspool, wobei jeder CBDC über einen kurzen Zeitraum ähnliche Merkmale aufweist. Hier könnte die „Lösung“ zu finden sein, wie die IGE die vielen verschiedenen Ausprägungen der CBDCs zueinander bringen. Gerade der Umstand der Heterogenität lässt aktuell viele noch an ein Scheitern der CBDCs glauben, aber das Unified-Ledger-Modell scheint hier der angedachte „Problemlösungsweg“ zu sein.

Die Vorteile des US-Dollars verschwinden in diesem Szenario. Der Wert aller Währungen wird relativ zum Mittelsmann. Mit anderen Worten, der IWF, die BIZ und andere damit verbundene Institutionen diktieren die Eigenschaften der CBDCs, und so gibt es keinen unterscheidenden Aspekt einer einzelnen CBDC, der sie wertvoller macht als andere.

Sicherlich könnten einige Länder in der Lage sein, ihre Währung durch überlegene Produktion oder überlegene Technologie bis zu einem gewissen Punkt zu trennen. Aber das alte Modell, ein großes Militär zu haben, um die eigene Währung zu stützen, ist tot.

Alle Währungen der Welt, vom US-Dollar bis zum malaysischen Ringgit, würden zu nichts weiter als Einzelposten im Universal Ledger.

Letztendlich werden die IGE zwei vorhersehbare Argumente vorbringen:

- Eine Weltreservewährung unter der Kontrolle einer Nation ist unfair, und wir als globale Banker müssen das System „gleicher“ machen.

- Warum überhaupt eine Reservewährung, wenn alle Transaktionen ohnehin über unser Hauptbuch abgewickelt werden? Der US-Dollar ist für den internationalen Handel nicht besser als jede andere CBDC.

Schließlich muss der US-Dollar auch sterben, weil er ein integraler Bestandteil der „alten Welt“ des materiellen Austauschs ist. Denken Sie daran, dass der US-Dollar ursprünglich definiert war als „dreihunderteinundsiebzig Körner und vier sechzehntel Teile eines Korns reinen Silbers“. Sachwerte wie physische Edelmetalle haben keinen Platz in der rein digitalen Zukunft, die den IGE vorschwebt.

Die IGE wünschen sich eine bargeldlose Gesellschaft, weil sie leichter zu kontrollieren ist. Denken Sie an die Lockdowns – hätten sie damals ein bargeldloses System gehabt, hätten sie alles bekommen, was sie wollten. Sie weigern sich, die modRNA-Biowaffe zu nehmen? Wir werden einfach Ihre digitalen Konten sperren und Sie aushungern, damit Sie sich fügen.

Ohne physisches Geld haben Sie keine Alternative, es sei denn, Sie planen, vollständig von der Landwirtschaft zu leben und Waren und Dienstleistungen zu tauschen (eine Lebensweise, an die sich die meisten Menschen in der ersten Welt erst gewöhnen müssen).

Ich denke, dass ein beträchtlicher Prozentsatz der westlichen Bevölkerung sich einer bargeldlosen Gesellschaft widersetzen würde, aber in der Zwischenzeit muss man sich immer noch mit der Unvermeidlichkeit eines US-Dollar-Crashs auseinandersetzen. Globalistische Organisationen drängen darauf, dass CBDCs sehr schnell aktiv werden, und dies und zentralisierte Hauptbücher werden den US-Dollar entthronen.

Das bedeutet, dass die Billionen in US-Dollar, die im Ausland gehalten werden, auf einmal in die USA zurückfließen und eine historische inflationäre Katastrophe auslösen werden, die wiederum den gesamten Westen hart treffen würde.

Genau die Art von Katastrophe, die die Menschen überzeugen könnte, eine neue, digitale Währung zu akzeptieren…

Quellen:

IMF Prepares Financial Revolution – Say GOODBYE to the Dollar

Petrodollar Collapse: The Invention, Rise and Fall of the Petrodollar

The Boom in Benjamins

Which countries own the most US debt?

Global Reserve Currency

What is the SDR?

Exploring Cross-Border and Domestic Payment and Contracting Platforms, Speech by Tobias Adrian

IMF’s Tobias Adrian on a multilateral solution to the world’s cross-border payment woes

BIS – III. Blueprint for the future monetary system: improving the old, enabling the new

Today’s Central Bank Digital Currencies Status

Economic Warfare Against Russia Has These Unintended Consequences

Ein Artikel bildet zwangsweise die Meinung eines Einzelnen ab. In Zeiten der Propaganda und Gegenpropaganda ist es daher umso wichtiger sich mit allen Informationen kritisch auseinander zu setzen. Dies gilt auch für die hier aufbereiteten Artikel, die nach besten Wissen und Gewissen verfasst sind. Um die Nachvollziehbarkeit der Informationen zu gewährleisten, werden alle Quellen, die in den Artikeln verwendet werden, am Ende aufgeführt. Es ist jeder eingeladen diese zu besuchen und sich ein eigenes Bild mit anderen Schlussfolgerungen zu machen.

3 Antworten